С какими компаниями работает тесла

Добавил пользователь Евгений Кузнецов Обновлено: 05.10.2024

Tesla увеличит глобальный спрос на алюминий. Кто может выиграть

Одним из факторов стремительного роста капитализации Tesla в последние несколько месяцев стало активное расширение производственных мощностей компании, что предполагает существенное увеличение поставок в будущем. Однако есть и другие, на первый взгляд, малозаметные драйверы. Речь идет об увеличении автоматизации и рентабельности производства с одновременным улучшением качества продукции.

Гигафабрика Берлин

В июне 2020 г. Тесла начала строительство Гигафабрики Берлин — своего самого передового завода по производству электрокаров и батарей, первого на территории Европы. Новый завод может заработать уже в 2021 г. и станет площадкой для внедрения новейших технологий в автомобилестроении. В Тесла обещают улучшить сборочный конвейер. Покрасочный цех теперь обеспечит глубину и вариативность окраски автомобиля, чего до сих пор не было ни у одного автопроизводителя. А самое главное — полностью будет переработан кузовной цех.

Литой алюминий вместо стали

Вместо огромного количества сварочных роботов и обслуживающего персонала Тесла поставит гигантские литейные машины — Gigapress, из которых на начальном этапе будут выходить полностью литые алюминиевые задние части Model Y. Производитель обещает в будущем добиться литья практически всей несущей рамы и кузова электрокаров, двигаясь к концепции «машины, которая делает другие машины». Соответствующий патент Tesla подала еще в 2019 г.

Литейный пресс итальянской фирмы IDRA обеспечит выпуск задней части кузова как единого целого, которая заменит предыдущий формат сварки и клепки этой части из 70 стальных деталей. Это существенным образом упростит производство, повысит безопасность и технические характеристики электрокара. Предполагается, что упрощение сборки автомобиля позволит компании сэкономить на рабочей силе.

Преимущества и недостатки

Теперь поговорим об использовании алюминия вместо стали. Алюминий в три раза легче большинства марок стали и не ржавеет. Его вторичная переработка проще и экономичнее. Уменьшение веса и увеличение дальности хода — пожалуй, главный вызов в электромобилестроении.

Последние несколько десятков лет доля алюминия в автомобильном производстве растет, в том числе за счет использования его в конструкции кузова. Тем не менее в среднем на кузов автомобиля приходится не более 20% алюминия. Большее количество, вплоть до 100%, используется преимущественно в спорткарах и некоторых пикапах. Иными словами, большинство выпускаемых автомобилей по-прежнему стальные. Между тем в мире ежегодно выпускается до 100 млн пассажирских и легких коммерческих транспортных средств.

Невысокая популярность этого металла в конструкции кузова обусловлена некоторыми недостатками. Алюминий в 1,5–2 раза менее прочный, чем большинство видов автомобильной стали. Рост его использования тормозится из-за высоких требований безопасности. Однако конструкционные особенности электрокара из-за отсутствия ДВС существенно улучшат этот параметр.

Другая проблема заключалась в скреплении различных частей кузова из алюминия и других видов металла. С появлением литейного пресса и эта проблема будет решена.

Прогнозы по рынку алюминия

Потребление алюминия в мире устойчиво растет с 2009 г. С 2015 до 2020 годы CAGR составляет 2,7%. В 2019 г. потребление алюминия превысило 60 млн тонн. По данным Technavio, среднегодовой рост может ускориться до 5% на горизонте 2019–2023 гг. Предполагалось, что за 4 года прирост потребления мог составить порядка 23 млн тонн. В терминах выручки, по данным Reportlinker, размер рынка алюминия в 2018 г. составил $147 млрд, а к 2026 г. рынок может вырасти до $190 млрд с CAGR 3,2%. Есть и более оптимистичные аналитические оценки. Так, по данным Statista, к 2026 г. рынок может вырасти уже до $250 млрд. С учетом негативного влияния пандемии коронавируса, временной горизонт прогнозов может сдвинуться дальше в будущее, но после восстановления экономики ускорение потребления остается вполне вероятным.

Более 50% использования алюминия приходится на транспортный и строительный сектора. Рост темпов строительства в развивающихся странах и улучшение технологии с переходом на монтаж легких конструкций — все это будет способствовать повышению спроса в соответствующем секторе. Что же касается транспорта, на который в 2019 г. пришлось около 26% спроса, то кроме авиапромышленности высокие темпы прироста может показать использование алюминия в автомобильной отрасли. Около 2/3 потребления алюминия в отрасли приходится на пассажирские автомобили.

Алюминий в автомобильной отрасли

По данным Grand View Research, с 2019 по 2025 гг. рынок алюминия для автомобилестроения покажет среднегодовой рост 8,7%, до $60,5 млрд. Если говорить в терминах выручки, то, по данным за 2018 г., порядка 31% рынка автомобильного алюминия или около 7% всего рынка алюминия ($10,5 млрд) приходилось на конструкцию рамы кузова. Потребление алюминия в этой отрасли может показать опережающий рост с CAGR = 9,3%. Ниже представлена ожидаемая динамика соответствующей отрасли в США.

Литье массивных частей кузова автомобиля из алюминия выглядит перспективной технологией. Можно предположить, что за Tesla по этому пути последуют и другие производители, разгоняя спрос на автомобильный алюминий еще больше.

Кто выиграет от новых технологий, а кто пострадает

Использование литого алюминия в качестве кузова автомобиля поможет улучшить технические характеристики и экономить на процессе сборки электромобиля или авто на ДВС. Если удастся добиться ожидаемой отдачи от новой технологии, выиграть могут первопроходцы в индустрии, в числе которых, конечно, Tesla (TSLA). Из-за относительно невысокого объема выпуска операционная рентабельность производства автомобилей (за вычетом ZEV credits) остается низкой.

Также мы видим высокий потенциал роста спроса на алюминий. Это выгодно таким компаниям, как Rio Tinto, Norsk Hydro, Alcoa, Русал и другим производителям. Акции Русала котируются на Московской Бирже и доступны неквалифицированным инвесторам под тикером RUAL. Акции американской Alcoa доступны на Санкт-Петербургской бирже под тикером AA.

Радикальное увеличение потребления алюминия в автомобильной индустрии приведет к снижению спроса на сталь. Предполагается, что этот процесс будет растянут во времени, влияние на отрасль может оказаться ограниченным. В России основными поставщиками металлургической продукции для автопрома являются ММК и Северсталь, однако тренд на замещение стали алюминием может прийти в страну с большим лагом и касаться только определенного класса автомобилей.

Также можно отметить потенциально негативное влияние на производителей промышленных роботов. К примеру, немецкий производитель KUKA получает примерно 35% выручки от поставок и обслуживания промышленных роботов, в том числе для автоконвейеров. Выручка данного направления стагнирует уже не первый год.

Пострадать от новых веяний в автомобильном производстве могут компании в странах с сильными позициями профсоюзов. В первую очередь — немецкие и французские производители. Профсоюзы не в восторге от движения рынка в сторону транспорта на полностью электрической тяге, так как конструкция силовой части и трансмиссии автомобиля упрощается, высвобождая существенную часть рабочей силы.

БКС Брокер

Ход торгов. До важного рубежа рукой подать

Топ-10 акций, на которых S&Р 500 вырос в два раза

Готовь никель летом, а электрокары зимой. Три добытчика для инвестора

Как вам сервисы для инвестиций? Опрос

Какие акции покупают инсайдеры

Что доктор рынку прописал — Майкл Бьюрри против Tesla и Кэти Вуд

Что делать, есть у вас дивидендная зависимость

Что купил и продал Баффет? Вышел долгожданный отчет

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Если надоела Tesla. Вот 5 ее конкурентов, которые ищут инвесторов

Илон Маск и его Tesla — не единственные игроки на глобальном рынке электромобилей. Прямо сейчас в мире работают несколько десятков компаний, каждая из которых в чем-то повторяет бизнес-модель Tesla. Это небольшие игроки, выпускающие исключительно электрокары.

Последние месяцы компания Илона Маска испытывает существенные трудности. Вместе с ними проблемы настигли и многих ее конкурентов вроде Faraday Future. Но это не значит, что в кризисе находится вся отрасль. Мы выбрали наиболее жизнеспособные и перспективные для инвесторов стартапы, которые выпускают (или планируют выпускать) электрокары.

NIO: сначала реклама, потом машины

Китайская компания NIO прежде называлась NextEV. Под этим брендом она появилась в 2014 году усилиями китайского инвестора Уильяма Ли. Предприниматель утверждал, что с помощью выпуска электромобилей хочет бороться с экологическими проблемами Китая.

Вопреки стандартной бизнес-логике NextEv начала не с демонстрации опытных образцов и производства машин, а с дорогостоящей рекламной кампании. Китайский производитель сразу же заявил команду в гоночный чемпионат Формула-Е для машин с электромотором. В первом же сезоне китайцы стали чемпионами. Правда, электрокаров, пригодных для продажи, у NextEv тогда не было.

Только в 2016-м компания представила первый дорожный электромобиль NIO EP9. С того момента стартап успел изготовить 16 экземпляров стоимостью $1,2 млн каждый. Затем последовали «массовые» модели ES8 и ES6 для китайского рынка.

Подобно Tesla, NIO вкладывается не только в разработку и производство электрических машин, но и в создание инфраструктуры для них. В начале 2019 года китайская компания завершила строительство первой сети станций по замене аккумуляторов на скоростной автомагистрали между Пекином и Шанхаем.

А к 2020 году компания планирует построить в Китае более 1100 станций для зарядки. К этому же сроку NIO намерена создать передвижной корпус из 1200 мобильных электрозаправщиков Power Mobile, каждый из которых сможет подъехать к внезапно остановившемуся NIO и оперативно его зарядить.

Организаторами публичного размещения акций стали банки Goldman Sachs, JP Morgan и Morgan Stanley. Средства от IPO компания планирует потратить на НИОКР, маркетинг и строительство новых производственных мощностей.

В первые дни после IPO котировки взлетали выше $12, но к лету 2019 года они упали до $2,5–2,6. Возможно, как раз сейчас наступает хороший момент для приобретения акций китайского стартапа.

Xpeng Motors: электрокары на государственном предприятии

Китайский стартап Xpeng Motors появился в 2014 году и за прошедшие пять лет успел обогнать многих конкурентов. Компании не помешали даже обвинения от Tesla в краже технологий. Несмотря на все скандалы в 2018 году, Xpeng Motors представила и вскоре запустила в производство свой первый электрический внедорожник G3. А в апреле 2019-го компания показала купе P7. Первые покупатели получат эту машину в середине 2020-го.

У стартапа нет собственного завода: машины Xpeng производятся на мощностях автопроизводителя Haima, принадлежащего государству. На этой фабрике выпускают около 3 тыс. электромобилей в месяц. По данным CNBC, к концу года Xpeng собирается выпустить 40 тыс. автомобилей.

На момент подготовки статьи Xpeng Motors удалось привлечь $1,3 млрд инвестиций — в частности, компанию поддержали гиганты китайского бизнеса Alibaba и Foxconn. Последний известен как один из крупнейших сборщиков «Айфонов». Сейчас Xpeng ищет еще около $500 млн, после чего собирается провести IPO.

Основатель компании Хе Сяопен прямо заявил об этом CNBC в марте 2019-го: «Да, у нас есть планы IPO. Мы открыты для размещения акций за рубежом, а также дома. Однако прежде чем рассматривать IPO, мы хотим сосредоточиться на улучшении нашего бизнеса».

Сяопен добавил, что инвестиции будут использоваться для наращивания объема производства — в частности, средства направят на достройку собственного завода, который должен быть готов ко второму кварталу 2020-го. Ввод этого завода в эксплуатацию позволит Xpeng Motors наладить по-настоящему массовый выпуск машин.

Rivian: стартап, в который верит Amazon

У машин Rivian есть отличительная особенность, которую пока не переняли конкуренты: подобно некоторым смартфонам, автомобили Rivian могут «делиться» зарядом друг с другом.

Чтобы сразу обеспечить достойное качество электрокаров, основатель компании Ар-Джей Скариндж нанял опытных конструкторов из McLaren и Jeep, а также привлек $450 млн от трех крупных инвесторов: саудовской инвестиционной группы Abdul Latif Jameel, японской Sumitomo и международного банка Standard Chartered.

Производство R1S и R1T начнется в следующем году. Rivian не сообщила точных объемов предзаказа, однако объявляла о планах произвести 20 тыс. машин в 2021 году и 40 тыс. в 2022-м — это сопоставимые с Tesla цифры. Инвесторы в компанию верят: в феврале 2019-го Amazon совместно с партнерами вложила в Rivian $700 млн.

Rimac: хорватский Илон Маск

История Rimac началась необычно: в 2006 году хорватский инженер и любитель гонок Мате Римак приобрел BMW E30 1984 года. Вскоре на одной из гонок у машины сгорел мотор. Расстроенный Римак решил заменить двигатель внутреннего сгорания на электрический. За полгода с помощью друзей в отцовском гараже Римак превратил старый BMW в электрокар. После этого инженер задумался о создании собственного электромобиля с нуля.

О планах выхода на биржу в Rimac пока не заявляли, однако инвестиции уже потекли в компанию: в мае хорватский стартап объявил о сотрудничестве с Hyundai и KIA. В рамках этого партнерства корейские автогиганты вложат в Rimac около $90 млн, а хорваты помогут Hyundai и KIA в разработке двух электрических суперкаров.

Компания также сотрудничает с Aston Martin (производит гибридные аккумуляторы для гиперкара Valkyrie), Jaguar, Renault и Pininfarina. А в июне прошлого года 10% акций Rimac купила Porsche.

На церемонии вручения хорватской бизнес-премии Zlatna Bilanca Мате Римак заявил, что в сумме его компания привлекла €150 млн от инвесторов, большая часть из которых потрачена. «Хорватский Илон Маск» добавил, что Rimac ведет переговоры о новых вливаниях на сумму €80 млн.

Lucid Motors: бывший соратник Маска стал конкурентом

Стартап Lucid Motors основал бывший вице-президент Tesla Бернард Це в 2007 году. Це покинул компанию Илона Маска вслед за ее основателями Мартином Эберхардом и Марком Тарпеннингом. Тогда Lucid Motors носила название Atieva, а нынешнее имя получила лишь в 2016-м.

Изначально стартап занимался производством электробатарей, однако в 2014 году объявил о разработке собственного электрокара. Толчком послужили инвестиции в $100 млн от китайского автопроизводителя BAIC Group и компании LeEco.

Первый автомобиль — седан Lucid Air — был представлен в 2017-м. Однако в производство до сих пор не пошел: компании не хватило денег для серийного выпуска машин. Сейчас деньги нашлись: прошлой осенью Lucid Motors получила инвестиции в $1 млрд от Фонда национального благосостояния Саудовской Аравии, владеющего 5% акций Tesla.

По условиям сделки с арабскими инвесторами, Lucid Motors направит деньги на завершение разработки и тестирование Lucid Air, строительство завода в Аризоне, а также запуск и развитие розничной сети в Северной Америке. Кроме того, компания в ближайшее время планирует представить электрический внедорожник на базе Lucid Air.

В феврале 2019-го директор по технологиям Lucid Motors Питер Роулинсон заявил Bloomberg, что компания готовится выйти на биржу, однако сделает это после запуска Air в производство: «Мы хотим развивать этот бизнес. Какие-то краткосрочные маневры или продажи просто не стоят на повестке дня».

Массовое производство Lucid Air планируется начать к концу 2020 года. Вероятно, IPO Lucid Motors стоит ждать не ранее 2021 года.

Компании конкуренты Tesla.

Нет сомнений, что эксцентричный стиль Илона Маска, а также невиданные ранее продукты, такие как Cybertruck, помогли сделать Tesla самым узнаваемым производителем электромобилей в отрасли. Однако за пределами США есть много компаний – производителей электромобилей, которые незаметно настраиваются на конкуренцию и, возможно, даже на то, чтобы превзойти эксцентричного предпринимателя в его собственной игре.

1. NIO (NYSE: NIO).

«Тесла» и «Китай» были громкими модными словечками в течение многих лет, поскольку они оба связаны с инновациями и ростом, которые потенциально могут изменить мир. Поэтому, когда автомобильный стартап из Шанхая появляется на фоне слухов о том, что он «китайская Tesla», то это стоит того.

Основанная еще в 2014 году, NIO (NYSE: NIO) производит электромобили премиум-класса для международного рынка. Хотя ее продукты в целом были встречены критиками, компания также заработала репутацию рискованной и непредсказуемой. Некоторые комментаторы опасаются, что его оценка основана на расплывчатом понятии «потенциал», а не на его текущих финансовых показателях – хотя, возможно, аналогичное обвинение может быть выдвинуто против самой Tesla.

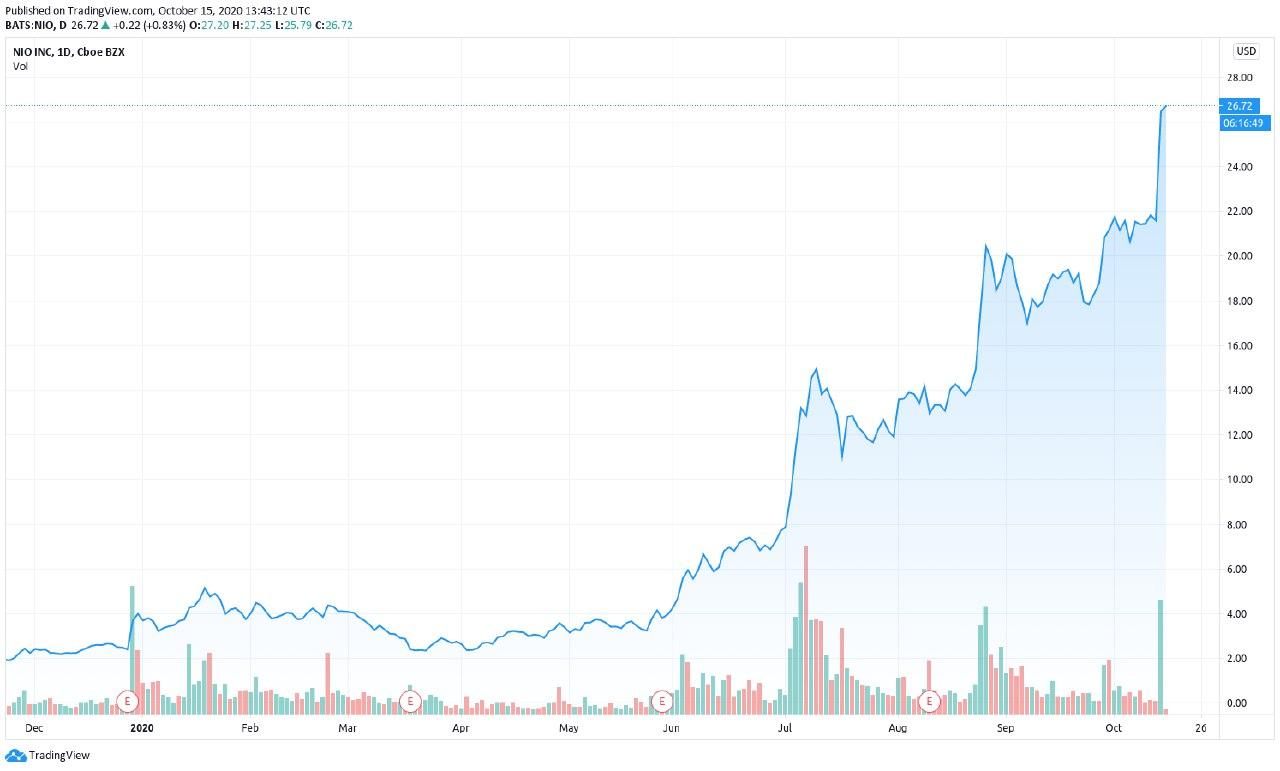

На данный момент NIO поставила 36 000 автомобилей в 2020 году, что представляет собой рост продаж на 111%, в то время как цена её акций выросла более чем на 1000% с начала года. Быстро растущие объемы поставок и улучшение финансовых показателей предоставили инвесторам, которые ищут альтернативу Tesla, жизнеспособный вариант. Другой вопрос, удастся ли сохранить этот рост и сохранится ли спрос инвесторов на этих астрономических уровнях.

NIO – определенно рискованная ставка, но стремление компании раздвигать границы в сочетании с ее исключительно низкой ценой делает ее слишком сложной для списания.

2. BYD (SHE: 002594).

Компания BYD (SHE: 002594), основанная в экономическом центре Шэньчжэня, является одной из самых быстрорастущих автомобильных компаний в мире, и сейчас, возможно, самое подходящее время для знакомства с ней. От необычного названия (аббревиатура от «Build Your Dreams») до уникальной штаб-квартиры (кампус площадью 2 800 000 м2 со школами, отелями и монорельсовой системой) – компания излучает уверенность, присущую ранним дням существования Силиконовой Долины.

Малоизвестный на международном уровне, BYD уже является гигантом в Китае, его огромный ассортимент продукции затрагивает практически все высокотехнологичные секторы, от бытовой электроники до накопителей энергии. Фактически, компания уже является крупнейшим в мире производителем автомобилей с батарейным питанием.

Хотя компания не оказала большого влияния за пределами Китая и еще не продемонстрировала реальных глобальных амбиций, это не означает, что для феноменального роста еще нет места. Электромобили составляют только 2% от общего объема продаж автомобилей в Китае, отчасти потому, что страна плохо оборудована точками зарядки. Даже если она никогда не выйдет за пределы своих границ, будущее BYD выглядит захватывающим.

3. Volkswagen (VOW3.DE).

Когда Илон Маск открыл европейскую гигафабрику Tesla на окраине Берлина, все внимание было обращено на немецкую автомобильную промышленность и ее относительную неспособность производить что-либо столь же захватывающее, как ее американский аналог.

Volkswagen Group – один из промышленных гигантов, который давно обещал это изменить. На этот раз в прошлом году компания сдержала свое слово, начав производство нового электромобиля, получившего название «ID.3». Volkswagen недавно взял на себя обязательство потратить 73 миллиарда евро на цифровые технологии и технологии электромобилей в течение следующих 5 лет и намерен произвести 1,5 миллиона электромобилей к 2025 году в ожидании новых целей ЕС по выбросам.

82-летняя Volkswagen, одна из крупнейших в мире компаний, пережила бесчисленные циклы подъемов и спадов, не говоря уже о диктатуре, войне, разделении и воссоединении принимающей страны, что делает ее особенно успешной в достижении долгосрочных целей.

Есть ли у Tesla конкурентное преимущество?

Поскольку все эти конкуренты начинают прибывать на рынок электромобилей, мы должны изучить, есть ли у Tesla конкурентное преимущество и сможет ли она сохранить свое доминирующее положение в отрасли:

- Преимущество первопроходца: Tesla работает в индустрии электромобилей намного дольше, чем ее конкуренты. Благодаря тому, что она находится на рынке, она пользуется узнаваемым брендом. Обладает гораздо более обширной сетью зарядки.

- Автономное вождение: по оценкам, Tesla накопила около 2 миллиардов миль данных с помощью функции помощи водителю автопилота, каждый километр которой усилил алгоритм автономного вождения с помощью машинного обучения. Данные, которыми может воспользоваться Tesla, – это улицы впереди Waymo от Alphabet (NASDAQ: GOOG) и Cruise от General Motor (NYSE: GM).

- Питание от аккумулятора: основная причина, по которой Tesla составляла почти 60% электромобилей, проданных в США за первые три квартала 2019 года, проста: ее автомобили едут дальше. У Tesla Model S есть запас хода в 460 км. Ближайший конкурент? Model 3, за ней третье место – Model X. Многие люди называют Tesla производителем аккумуляторов, который продает автомобили, и легко понять почему.

Источник: наш официальный сайт https://invest-journal.ru/

Наша группа Вконтакте: подписывайтесь .

Начни инвестировать вместе с Interactive Brokers: узнать подробнее тут .

Являются основными поставщиками Tesla's (TSLA)? - 2021 - Talkin go money

52 ВЕЩИ С ALIEXPRESS, ОТ КОТОРЫХ ТЫ ОФИГЕЕШЬ / БЕЗУМНЫЕ ВЕЩИ С АЛИЭКСПРЕСС + КОНКУРС (Август 2021).

Table of Contents:

Относительный новичок в автомобильном секторе Tesla Motors (TSLA) со штаб-квартирой в Калифорнии является автопроизводителем и компанией по хранению энергии, которая быстро становится известна своим дизайном электромобилей. Он также продает автомобильные и домашние аккумуляторные батареи. Тесла - публично торгуемая компания. Тесла получил много внимания и свободной рекламы, когда он выпустил первый электрический спортивный автомобиль Roadster. Его следующим продуктом была модель S, электрический роскошный автомобиль.

Roadster был первым электромобилем, который использовал литий-ионные батареи, а также первую электрическую модель, имеющую дальность полета более 200 миль. Ограниченный круизный ряд до перезарядки был одной из главных критических замечаний в отношении электрических автомобилей. Большинство автомобилей с бензиновым двигателем имеют дальность полета от 350 до 450 миль.

Обеспокоенный тем, что конкуренты либо получают внутреннюю информацию, либо приобретают необходимые детали, Тесла довольно скрытно относится к более чем двум десяткам поставщиков для модели S, но большинство из них были раскрыты прилежными исследователями. Tesla производит основные электрические компоненты автомобиля - электродвигатель, аккумуляторную батарею и зарядное устройство, но другие комплектующие поставляются поставщиками, расположенными по всей территории США, Европы и Азии.

Ниже приведен список некоторых ключевых поставщиков производственной продукции Tesla, а также компоненты, которые они поставляют.

• AGC Automotive: ветровые стекла

• Brembo: тормоза

• Fisher Dynamics: силовые сиденья

• Inteva Продукты: приборная панель

• Modine Manufacturing Co.: аккумуляторный чиллер

• Sika: акустические амортизаторы

• Stabilus: газовая пружина подъемного механизма

• ZF Lenksysteme: механизм рулевого управления с усилителем

Другие поставщики включают ADAC, ABC Group, Angell-Demmel, Argent, Gentex, Harada, Hitachi Cable America, Hope Global, MacLean-Fogg, Magna International, Methode Electronics, Multimatic, Panasonic, Plastomer, PSM International, Riviera, T1 Automotive и Zanini Auto Group.

Tesla — ожидания и прогнозы. Чего ждать от Маска и его конкурентов до конца 2020 года?

Цена акций Tesla на момент создания этого материала превышала 1500 долларов США (после коррекции с уровня 1700). Будет ли она дальше расти? Это финансовый пузырь или компания будущего? Давайте разбираться.

Американская компания Tesla Motors (Пало-Альто, Калифорния) основана как стартап в июле 2003 г. М. Эберхардом и М. Тарпеннингом, позже покинувшим организацию. Названа в честь физика Николы Теслы. Продукция: электромобили, автономные (беспилотные) средства передвижения, решения для хранения электроэнергии. Тикер на бирже NASDAQ: TSLA.

- Автомобили — 94%

- Оборудование для солнечной энергетики — 4%

- Продажа квот на выбросы парниковых газов — 2%

Роль личности

Генеральным директором, идейным вдохновителем и «лицом» компании является Илон Рив Маск (род. 28.06.1971). В отличие от большинства руководителей других автомобильных компаний, Маск является медийной персоной, открытой для общения с публикой и способной на экстравагантные поступки и высказывания, которые сразу же становятся поводом для публикаций в СМИ. Следствием такого имиджа явилась впечатляющая известность Маска. А известность, является одним из стимулов доверия инвесторов.

Впрочем, в настоящее время это доверие основывается на медийности персонажа далеко не в первую очередь. Компания активно производит инфоповоды не только громкими фантастическими заявлениями «первого лица», но благодаря достижениям и реальным фактам.

За плечами у Маска солидный бэкграунд, который много может сообщить инвесторам. Его основные вехи:

- создание первой платежной интернет-системы PayPal

- создание первой частной космической компании SpaceX (30 мая 2020 года был произведен первый пилотируемый запуск космического корабля, являющегося собственной разработкой компании, впервые продемонстрировавшей возможность автоматического возвращения на космодром отделившейся ступени ракеты)

- создание нескольких в той или иной степени успешных разнопрофильных компаний (искусственный интеллект, нейроинтерфейсы, солнечная энергия, строительство).

- превращение стартапа Tesla в наиболее известную в мире фирму-производителя электрических и автоматически пилотируемых автомобилей.

От чего зависел рост акций Tesla в 2019-2020 годах?

Все значимые достижения компаний Маска сопровождались ростом акций Tesla. Так, после «просадки» летом 2019 года, вызванной превзошедшим прогнозы убытком Tesla во втором квартале, стоимость акций резко выросла с $253 до $315 в конце октября 2019 года и пошла далее в рост в связи с впервые полученной компанией прибылью. В ноябре того же года была проведена презентация Tesla Cybertruck — пассажирского грузовика компании с грузоподъемностью приблизительно в 14 тысяч фунтов (6350 кг), который заинтересовал обширное фермерское сообщество США. Декабрьский подьем был связан с запуском завода Gigafactory 3 в Шанхае (инвесторов впечатлил не только сам запуск и начало производства кроссовера Model Y, но и срок, прошедший с момента закладки до запуска Gigafactory 3 — менее 10-ти месяцев). В целом же стало ясно, что после десятилетия невыполненных обещаний и убытков компания перешла в фазу стремительного роста. С 23 октября 2019 года по 3 февраля 2020 года акции Tesla выросли более чем на 300% и достигли отметки в $780. Вскоре они подорожали еще на 13,7% — до $887,06.

В феврале-марте 2020 года, когда мировые рынки обрушились из-за пандемии коронавируса, акции отправились в «долину смерти» (несмотря на мартовское начало продаж спортивного внедорожника Model Y), растеряв свой рост до уровня начала января. В апреле они вновь начали расти в цене, пережив взрывной подъем в конце мая — начале июня. Во многом это было связано не только с понижением цен на Model 3, Model X и Model S в целях сохранения динамик продаж, но и с успехом космической программы Маска: 30 мая компанией SpaceX был успешно запущен космический корабль Crew Dragon. Запуск ознаменовал начало эпохи частной пилотируемой космонавтики* и возобновление программы пилотируемых космических полетов в США после девятилетнего перерыва. Для инвесторов же это послужило явным сигналом: «Если у этого парня получилось с ракетой, то и с беспилотным электрическим автомобилем тоже получится».

Агентство Bloomberg связало рекордное подорожание в июне 2020 года с растущим спросом на бюджетный электрокар Tesla Model 3 в Китае на фоне снятия карантинных мер. В июле — с продолжением майской программы по стимулированию спроса (снижение цены на спортивный внедорожник Model Y) и ожиданием новостей по улучшению аккумуляторных батарей.

Неоправданный рост?

Таким образом, с начала 2020 года цена акций Tesla выросла в пять раз. По мнению ряда аналитиков, стремительный рост стоимости компании Tesla выглядит неестественно на фоне относительно небольшого количества её материальных активов и текущего состояния рынка электромобилей. Так, в 2019 году продажи автомобилей компании составили менее 4% от продаж Volkswagen — глобального лидера по данному показателю. К тому же у компании всего 4 завода (пятый строится в Берлине, шестой планируется в Техасе), а концерн Toyota motor имеет 50 заводов. Аналитик Morgan Stanley Адам Джонас отмечает: «Возможно, стоит напомнить инвесторам, что на долю автомобилей на аккумуляторах приходится не более 2% от глобального объема продаж. Иными словами, примерно 98% автомобилей в мире все еще работают на двигателях внутреннего сгорания». Он присвоил Tesla рейтинг Underweight («хуже рынка») и целевую цену в $360 за акцию.

Вера в мечту

По факту инвесторы готовы сейчас платить за компанию в 30 раз больше, чем она стоит. В середине июля 2020 года, когда цена акции Tesla составляла 1500 дол., аналитик американского инвестиционного банка Piper Sandler Александр Поттер указал в корпоративном обзоре, что бумаги Tesla в ближайшее время могут увеличить стоимость до $2322 за акцию. На это Илон Маск оставил под обзором в «Твиттере» Piper Sandler комментарий «Вау».

«На наш взгляд, Tesla является самой влиятельной компанией в транспортной экосистеме, и вряд ли это изменится в ближайшее десятилетие, — заявил Поттер. Трудно понять, как конкуренты смогут догнать Tesla, — добавил он».

Поттер считает, что валовая прибыль Tesla может вырасти на 30%, когда клиентам станут доступны автомобили с технологией полного автопилота (о приближении к созданию такой технологии Маск сообщил в июле). Высока вероятность того, что к 30-м годам, компания сможет продавать автомобили по себестоимости или даже ниже, но при этом получать высокую операционную прибыль, считает эксперт.

Вместе с тем, сервис Refinitiv, публикующий консенсус-прогноз по акциям Tesla, составленный группой из 33-х аналитиков, находится почти на 50% ниже текущей цены. А инвесторы ждут финансовые результаты второго квартала 2020 года, которые Tesla опубликует в июле.

Четыре фактора лидерства

Следует выделить четыре фактора, которые очень сильно подкрепляют веру в значительно более высокие ценовые рубежи акций Tesla:

- удовлетворение cильной потребности общества в переходе с двигателей ДВС на более экологичные виды транспорта;

- успехи в разработке новых аккумуляторов;

- успехи в разработке полного автопилота (9 июля Маск анонсировал переход на данную технологию до конца 2020 года);

- возможная монополия Маска на полеты для колонизации Луны и Марса, куда он пропустит только автомобили Tesla.

Риски покупки акций Tesla

С начала года акции Tesla по прибыльности превзошли биткоин, который до этого считался лидером по прибыльности среди всех существующих активов. Этот факт заставил многих вспомнить о таком же быстром падении биткоина со своего максимума в конце 2017 года — почти в семь раз. Столь активный рост вкупе с переоцененностью компании заставил многих инвесторов ещё на уровне 800 дол. за акцию задуматься о продаже. В настоящее время действительно многие от акций избавляются, а биржевые аналитики осторожно советуют воздерживаться от покупок бумаг Tesla.

Рассмотрим факторы, которые помимо давно назревшей технической коррекции, могут вызвать существенный откат котировок.

Падение рынка

Падение рынка, вызванное экономическим кризисом и пандемией коронавируса, может затронуть и акции Tesla, которые сейчас являются фактически единственным драйвером роста американского рынка. Но даже такая лидирующая компания удара глобальных кризисных явлений может не выдержать.

Кто-то обгонит

Несмотря на то, что Tesla сопутствует успех в разработке новых технологий, конечный результат может оказаться не столь впечатляющим. Что если не произойдет внедрения обещанной технологии полного автопилота к концу 2020 года, или сверхпроизводительные аккумуляторные батареи будут созданы не Tesla а, к примеру, Lucid Motors? Ревностно к успехам Tesla относятся Porshe, Ford и General Motors. Перспективная Nicola Motor готовит к серийному выпуску электрогрузовик. К созданию оригинального электрокара проявляет интерес и глава Amazon Джефф Безос. Volkswagen в 2020 году запускает собственный бренд электромобилей. «Это гонка, — заявил глава Volkswagen Герберт Дисс агентству Bloomberg на Давосском форуме. — Мы уверены, что сможем угнаться за Tesla, а в какой-то момент даже обогнать ее». По прогнозу исследовательской фирмы Wood Mackenzie, к 2028 году Volkswagen обгонит фирму Маска.

Превосходство недоброжелателей

Сравнивая Tesla и Toyota, мы увидели, что, несмотря на разницу в динамике развития, Toyota многократно превосходит Tesla по многим параметрам (объективно Tesla – маленькая компания). На рынке ДВС гигантов с большими возможностями присутствует достаточно. Мы также не можем исключать лоббистской деятельности нефтяных магнатов и реализации интересов политических кругов целых стран (например России и ОАЭ). Эти очень разнородные и даже враждебные друг другу силы вполне могут объединить усилия ради «окончательного решения проблемы Tesla».

Ненадежность Маска

Сам Илон Маск, несмотря на свою последовательность в достижении целей, не всегда выглядел достаточно надёжно с точки зрения инвестора. Когда-то он продал платежную систему PayPal, так почему ему не может прийти в голову продать и Tesla?

Выводы

Вышеперечисленные факторы могут сильно повлиять на стоимость акций как в долгосрочной, так и в краткосрочной перспективе (до конца 2020 года). В любом случае, отчет по финансовым результатам компании за второй квартал, который выйдет 22 июля, даст для краткосрочных инвесторов более четкую картину.

Что касается инвесторов, придерживающихся долгосрочной стратегии, то им лучше дождаться коррекции бумаг, и приобрести их на локальном минимуме. Даже несмотря на перекупленность, по нашему мнению, бумаги Tesla далеки от своей пиковой цены. Если указанные выше риски не реализуются (мы допускаем реализацию хотя бы одного из них на уровне вероятности 10-15%) и позитив в развитии компании сохранится, то на наш взгляд, цена акции достигнет уровня 7-10 тыс. дол. в течение ближайших 5-и лет.

Конкуренты Tesla: альтернативные игроки в индустрии производства электромобилей

Перечисленные ниже три конкурента Tesla могут быть отличной альтернативой для тех, кто хочет инвестировать в производителей электромобилей

Выпуск Tesla Cybertruck, который состоялся несколько недель назад, принёс Илону Маску и его компании много внимания со стороны средств массовой информации. И если не считать небольшой оплошности, связанной с якобы небьющимися окнами, новый автомобиль был довольно хорошо принят, и уже сделано более 200 000 предварительных заказов.

Нет никаких сомнений в том, что сделать Tesla самым узнаваемым производителем электромобилей в отрасли помог эксцентричный стиль Маска, а также не имеющие аналогов продукты, такие как Cybertruck. Однако за пределами США есть много компаний, которые спокойно настраивают себя на то, чтобы подвинуть или даже превзойти удачливого предпринимателя в его собственной игре.

1. Nio

С другой стороны, в последнее время её акции выглядят немного привлекательнее. За финансовый квартал, закончившийся в октябре, Nio поставила почти 5000 автомобилей, создав всплеск продаж на 35%, при этом её акции подскочили после объявления о партнёрстве по разработке беспилотных автомобилей с технологическим гигантом Intel (NASDAQ: INTC).

Акция Nio определённо является рискованной ставкой, но движение компании в направлении расширения границ в сочетании с исключительно низкой ценой делают её слишком интересной, чтобы просто списать со счетов.

2. BYD Company

BYD почти неизвестна на международном уровне, но уже является гигантом в Китае и её огромный ассортимент продуктов затрагивает почти все высокотехнологичные сектора от бытовой электроники до хранения энергии. Фактически, компания уже является крупнейшим в мире производителем транспортных средств на батарейках.

Хотя компания не оказывает большого влияния за пределами Китая и до сих пор не демонстрировала никаких реальных глобальных амбиций, это не означает, что у неё нет перспектив для феноменального роста. На долю электромобилей приходится только 2% от общего объёма продаж автомобилей в Китае, отчасти потому, что страна пока слабо оснащена пунктами зарядки для них.

Даже если этот новый конкурент Tesla так и не рискнёт выйти за пределы границ своей страны, её будущее выглядит очень многообещающим.

3. Volkswagen

Volkswagen, одна из крупнейших мировых компаний, за 82 года существования пережила множество взлётов и падений, не говоря уже о диктатуре, войне, разделении и воссоединении своей страны, поэтому у неё огромный опыт в достижении долгосрочных целей, таких как эта.

Есть ли у Tesla конкурентные преимущества

Провалы Tesla: от переносов Cybertruck до нелепых ошибок электроники

Выпуск пикапа Tesla Cybertruck переносится

Электрический пикап Tesla Cybertruck с экстравагантным дизайном был представлен еще в 2019 г., однако серийное производство модели так и не началось. Изначально старт выпуска автомобиля ожидался в конце нынешнего года, однако судя по информации на сайте Tesla, это произойдет не раньше 2022 года. О причинах переноса этих сроков официально неизвестно. По неофициальным данным, всему виной стала как раз необычная внешность пикапа, которая сразу после премьеры подверглась серьезной критике. В итоге глава Tesla Илон Маск пообещал немного пересмотреть дизайн модели, но не менять его радикально, сохранив основные пропорции кузова.

Конфликт Илона Маска с инженерами Tesla

Репортера The Wall Street Journal Тим Хиггинс в своей новой книге, выдержки из которой публикует Business Insider, рассказал о серьезном конфликте между Илоном Маском и группой инженеров Tesla во главе с Дагом Филдом. Причиной разногласий стало желание главы автопроизводителя выпустить электрический кроссовер Tesla Model Y без традиционного руля. Специалисты не оценили новаторских планов своего начальства, а сам Филд высказал обеспокоенность тем, что Маск вмешивается в малейшие нюансы их работы при создании машин. В итоге электрокар фактически был спроектирован «за спиной» Илона Маска с традиционным рулевым колесом. Однако этот конфликт обернулся для Филда потерей рабочего места — он покинул Tesla в 2018 году.

Массовый отзыв в Китае

Этим летом Tesla объявила о масштабном отзыве электрокаров в Китае. Причиной сервисной акции стали проблемы с адаптивным круиз-контролем, которые могли привести к аварии. Отзывная кампания затронула в общей сложности 285 тыс. автомобилей Model 3 и Model Y. Причем к их числу относятся как импортированные машины, так и собранные в Китае. Впрочем, ехать в сервисные центры владельцам электрокаров не понадобится — Tesla пообещала выпустить специальное обновление ПО, которое сможет решить проблему. Если у владельца электрокара не получится самостоятельно установить программу, его пригласят в сервис. Столь масштабный отзыв не обошелся для американцев без последствий. По данным экспертов, сервисная акция стала одной из причин резкого сокращения поставок электрокаров (-69%) на местный рынок.

Проблемы с военными

Массовый отзыв стал не единственной проблемой Tesla в Китае. Местное Министерство обороны запретило парковать американские электрокары вблизи военных баз или на территории проживания сотрудников ведомства. Такое решение было принято по «соображениям национальной безопасности». Китайские военные считают, что машины Tesla, оборудованные камерами и датчиками, могут использоваться для сбора секретной информации. Какое наказание ожидает нарушителей этих правил, не уточняется.

Суд в Норвегии

Не лучшим образом складываются дела у Tesla и в Норвегии. В этой скандинавской стране суд обязал компанию Илона Маска выплатить владельцам американских электрокаров по 16 тысяч долларов. Причиной разбирательств стала слишком медленная зарядка батарей у машин на станциях Supercharger после обновления программного обеспечения. Кроме этого, водители пожаловались и на снижение запаса хода у своих электрокаров.

Пока речь идет только о моделях Tesla Model S и Model X, которые комплектуются батареей на 85 киловатт-часов. Всего же в Норвегии на данный момент насчитывается около 10 тысяч владельцев американских электрокаров. Причем похожие иски против Tesla сейчас рассматривают в судах и ряда других стран.

Оживший кошмар: как Tesla убивает мировой автопром

Фото NurPhoto / Getty Images

В третьем квартале 2018 года Tesla по числу произведенных машин не только обогнала Porsсhe и Jaguar, но и догнала «Автоваз» (в IV квартале — обгонит). Поставленная цель — 83 500 машин за квартал — вроде бы немного, но в долларовом эквиваленте это сильно превышает сумму в 5 млрд. При этом еще во втором квартале 2018 года американская компания по количеству выпущенных автомобилей сильно уступала всем перечисленным конкурентам.

Еще печальнее то, что на данный момент никто из ее соперников не смог предложить собственного убедительного аналога «теслы»: Jaguar I-PACE, не говоря уже о GM Bolt и прочих, ей все еще уступают, и в ближайшие годы сократить этот технологический разрыв вряд ли удастся. Увы, модель взаимодействия Tesla с окружающим миром напоминает отношения европейцев с их индийскими колониями: рост самой компании способен привести к спаду в окружающей ее мировой экономике. Чем это грозит нам?

Вечные автомобили против народного хозяйства

В 1953 году американский фантаст Клиффорд Саймак опубликовал роман «Кольцо вокруг Солнца». Сюжет его прост: некая группа лиц ставит себе целью разрушение мировой экономики с целью создания массовой безработицы, провоцирующей миграцию людей в другие миры. Поэтому они выводят на авторынок вечмобили — «вечные автомобили». Для них не ведется никакой рекламной кампании: «нет лучшей рекламы, чем слухи. » Думающие граждане немедленно сообразили: появление вечмобиля означало, что закроются все автомобильные заводы, большинство гаражей и ремонтных мастерских. Это нанесет серьезный удар по сталелитейной промышленности, и сотни тысяч людей лишатся работы.

По странному совпадению, c 2012 года компания Tesla начала производство машин, у которых оказался довольно большой ресурс. Комплект электродвигателей и трансмиссии Model 3 прошел 1,6 млн км, крутясь на испытательном стенде с переменной нагрузкой, имитирующей самые разные условия. Это эквивалентно 80 годам пробега для среднего автовладельца. И это больше, чем в принципе может пройти серийный двигатель внутреннего сгорания или его трансмиссия. Те же блоки моторов и трансмиссий стоят на электрофурах Tesla Semi, которые начнут выпускаться в 2019 году. Согласно статистике 2018 года, батарея «теслы» сохраняет 90% емкости после 300 000 км пробега (

15 лет для пользователя, не являющегося таксистом), после чего потеря емкости замедляется. По результатам стендовых тестов производителя, более 80% емкости сохранится и после 800 000 км пробега (

40 лет, если пользователь не таксист).

Почему так — понять несложно. Tesla первой в мировой практике сделала электромобиль с жидкостным охлаждением батареи, что позволило не только отапливать машину без лишних трат энергии (батарея при работе нагревается), но и быстро заряжать и разряжать аккумуляторы без перегрева, вносящего главный вклад в износ литиевых накопителей.

Стоит напомнить, что Tesla, так же как и ее предшественники из научной фантастики, не тратит ни доллара на рекламу, считая, что «нет лучшей рекламы, чем слухи». Разница с романом 1953 года только в том, что главный канал распространения таких слухов — соцсети и твиттер самого Илона Маска.

Tesla настолько близка к вечмобилю, насколько реальный автомобиль сегодня вообще может быть к нему близок. Большинство их водителей банально не проживут так долго, чтобы увидеть конец жизненного пути своего авто. Неплохой способ устроить массовую безработицу: с учетом того, что в электромобиле меньше деталей, для их выпуска понадобится намного меньше рабочих.

Первая жертва

Что самое неприятное — потребитель выбирает «теслы» вообще не за их ресурс. Сегодня не существует бензиновых машин с таким же сочетанием динамики и размера салона, как у Tesla Model 3. И сомнительно, что они вообще возможны: электромоторы компактнее, поэтому электромобиль имеет больше места, а короткий капот позволяет увеличить и длину салона. В теории ДВС-мобиль может иметь те же размеры, но тогда его придется делать длиннее и дороже, либо «ужимать» двигатель. Он может иметь лучшую динамику, но для этого ему надо иметь двигатель суперкара и цену суперкара. Все это означает, что Daimler, BMW, Audi и Lexus должны сильно пострадать от американского новичка.

Именно это и происходит: в 2017 году Model S обогнала Mercedes S-class, BMW 7-й серии и Аudi A8 в своей ценовой категории в Европе. Причем если у Model S европейские продажи за прошлый год выросли на 30%, то у BMW 7-й серии — упали на 13%. Tesla пожирает европейские марки заживо на их собственном рынке, а в Штатах процесс идет еще быстрее. В 2018 году Мodel S там опять показала рост продаж, в то время как продажи Cadillac XTS просели на 27%, Mercedes S-class — на 16%. Само собой, ценовых одноклассников Model 3 обошла куда сильнее, чем бюджетную Toyota Corolla. Tesla пока и на домашнем рынке не может удовлетворить спрос даже на самые дорогие модификации своей новой машины. Поэтому в Европу и КНР она пойдет только в следующем году, тогда же и начнет продажи базовой версии Model 3.

Tesla не просто намерена ударить по традиционным автопроизводителям, а уже это сделала. Ее продажи в США в сентябре 2018 года в штуках выросли на 563,6% по сравнению с сентябрем прошлого года. А у Mercedes-Benz — упали на 15,6%. И это только начало. В следующем году выпуск той же Model 3 удвоится. В 2020 году будет запущен кроссовер на той же платформе. К 2023 году планируется запуск в производство еще более дешевого «тесламобиля» по цене от $25 000.

Вторая жертва

«Теслы» бьют по мировой экономике даже сильнее «вечмобилей» Саймака. Дело в том, что фантаст 1953 года не мог себе представить успешную машину без ДВС, поэтому вечмобили у него заправлялись бензином. Tesla не просто продает электромобили — она еще и устанавливает солнечные батареи на крыши домов. К весне 2018 года они выработали 10,3 миллиарда киловатт-часов. Это равно годовому потреблению 3,4 млн Model 3 (при пробеге 20 000 км в год у каждой). На сегодня Tesla выпустила куда меньше электромобилей. Таким образом, эта компания не просто давит своих конкурентов среди автопроизводителей, но и наносит большой удар по нефтедобыче. За свой жизненный цикл каждая из ее машин сэкономит не менее 80 000 литров бензина — то есть сократит спрос на нефть на сумму, которая больше ее стоимости.

С учетом того, что Tesla в третьем квартале 2018 года выпустила

80 000 электромобилей, нефтяная отрасль может лишиться около $20 млрд за 2018 год. Снижение спроса на бензин скажется не одномоментно. Проблема, однако, заключается в том, что «теслы» в мировой экономике будут накапливаться, а темп их производства — расти. К 2020 году их будут делать столько, что объем ежегодно уничтожаемого спроса на нефть достигнет $50 млрд. «Теслы» — это медленно действующий яд для добычи нефти. Пока его мало, отравленные ничего не чувствуют, но когда его станет достаточно много, чтобы что-то почувствовать — будет уже поздно что-то предпринимать.

Пока единственная страна, где электромобили привели к падению продаж жидкого топлива, — Норвегия. Остальной мир столкнется с этим заметно позже. Но уже к началу 2030-х годов эффект будет более чем заметен. В первую очередь — для кошельков жителей одной большой нефтедобывающей страны: две трети топлива в мире потребляет именно автотранспорт, и никакой другой потребитель не сможет поглотить столько нефти.

Производственные планы Tesla хорошо известны — от 10 до 20 гигафабрик по всему миру, с производительностью каждой по полмиллиона машин в год. Такой выпуск обернется ежегодным накапливающимся уменьшением нефтяного пирога на $300-600 млрд.

Неконкурентоспособность

Почему в США нет нормальных конкурентов новому игроку — вполне ясно. Стремление сделать прибыльным очередной квартальный отчет делает руководство «большой тройки» автопроизводителей неспособным к планированию на перспективу: средний глава автокомпании в США раньше уйдет на другую работу, чем успеет завершить разработку новой автоплатформы. Ему, в общем-то, все равно, что там будет с «его» компанией через десять лет. Акционеры требовали от него дивидендов? Нате, получите. И не спрашивайте, почему мы так и не смогли создать конкурента «тесле». Tesla, глава и крупнейший акционер которой в гробу видал выплату дивидендов, — исключение.

А вот европейцы или азиаты — совсем иное дело. На первый взгляд, BMW, у которых продажи из-за Tesla уже сейчас падают, должны как-то озаботиться происходящим. Да, ДВС-мобили не станут как Model 3 — это технически невозможно из-за объективно неустранимых недостатков ДВС и их трансмиссии. Но почему бы не сделать свой электромобиль?

Последняя попытка Jaguar создать «теслакиллер» — Jaguar I-Pace c батареей на 90 киловатт-час и объявленной дальностью в 470 километров — провалилась. Это выглядело мощной заявкой на конкуренцию с Tesla Model X — у ее версии с такой же вроде бы батареей дальность всего 414 километров. Но в реальности, увы, дальность поездки I-Pace не превышает и 320 км. Это очень плохой результат: Tesla Model X даже в версии с батареей на 75 киловатт-часов показывает 383 км в реальной жизни. И это несмотря на то, что она на 0,3 метра длиннее, отчего места внутри значительно больше, и туда могут поместиться до семи человек.

Почему Jaguar не справился? Все просто: в реальных тестах он тратит 26,0 киловатт-часов на 100 км, а Model X 75D — 22,5 киловатт-часа. Это особенно режет глаз потому, что «тесла» больше и поэтому на 0,36 тонн тяжелее «ягуара». Коэффициент аэродинамического сопротивления Jaguar I-Pace — 0,29, у Model X — 0,24 (самый низкий среди всех кроссоверов).

Кроме того, у «тесл» батарея состоит из нескольких тысяч цилиндрических литиевых элементов, между которыми проложены трубки с охлаждающей жидкостью. Другие автопроизводители, с меньшим опытом в электромобилях, вместо этого имеют несколько сотен более крупных литиевых элементов. Неправильный подход к проектированию батарей дает и более медленное пополнение зарядки: Model X пополняет заряд батареи на 250 км пробега за 30 минут. Jaguar I-Pace на 160 км пробега — за 50 минут.

Другой пример непонимания того, как надо проектировать электромобили, — GM Bolt. У «тесл» батарея под полом содержит несминаемую защитную структуру, за счет которой машина при ударах меньше «бьет» по водителю. Среди всех краш-тестов модели «теслы» занимают все верхние места: вероятность ранения пассажира и водителей там в 1,5 раза ниже, чем у ближайших конкурентов. А вот конструкторы GM Bolt решили, что батарею проще расположить более компактно. Конечно проще, тут они правы. Но есть проблема: в итоге GM Bolt имеет безопасность ниже многих машин в ДВС.

Может ли классический автопроизводитель сделать удачный электромобиль? Теоретически — да. Практически — нет: Tesla Roadster появился десять лет назад, а серьезных конкурентов так и не видно. Причем Jaguar I-Pace — лучший из имеющихся в продаже соперников Tesla. И GM Bolt, и Nissan Leaf имеют еще худшую скорость подзарядки и в итоге еще меньшую популярность. На американском рынке в месяц продается всего 3000 GM Bolt и Nissan Leaf вместе взятых. Это в десять раз меньше, чем продает Tesla.

Tesla проектирует полноценные серийные электромобили многие годы и делает их уже шесть лет. У ее конкурентов такого опыта нет, поэтому еще долго они будут на положении догоняющих. Нельзя начать работать над сложным продуктом с опозданием в несколько лет и тут же нагнать конкурента. Надо было решиться на переход к электромобилям одновременно с Tesla, то есть 15 лет назад.

Колониальная модель

Тесла использует колониальную модель взаимоотношений с мировой экономикой. Она не встраивается в имеющиеся цепочки поставок, когда продажи ее продукта стимулируют производство смежников, плюс производителей топлива, плюс рабочие места у дилеров. В ее схеме все наоборот: она покупает материалы, медную проволоку, литий, никель, марганец, кобальт, алюминий, а дальше уже на своих заводах делает и моторы, и аккумуляторы, и все остальное. При этом продажи ее машин не стимулируют нефтедобытчиков или производителей солнечных батарей и ветряков — она сама продает своих солнечных батарей столько, чтобы их годовая генерация с лихвой покрывала энергопотребление ее машин.

Кроме того, она пытается выбить почву из-под ног и у будущих конкурентов в сфере услуг типа Waymo или Uber с проектом Tesla Network. После активации полного автопилота для «тесл» (ближайшие 2-3 года) каждый владелец такой машины через телефон сможет разрешить ей «таксовать», пока она ему не нужна и он не вызовет ее к себе. Tesla через свое приложение при этом выступит в роли агрегатора типа «Яндекс.Такси». Миллионы таксистов по всему миру сегодня зря ругают подобные агрегаторы: да, таксисту трудно с ними конкурировать, но когда им на смену придут роботизированные такси, конкуренция станет просто невозможной.

Еще одна будущая армия безработных — работники дилерских центров. Только в США их больше 2 млн. У Tesla нет дилеров, только небольшое число магазинов. Если в США в руках дилеров стабильно находится миллион машин, которые не получилось быстро продать, то у Tesla остатков почти нет — машина поставляется под заказ, и не в магазин, а клиенту. Сеть поставок Tesla не требует огромных площадей или многих занятых — клиенты заказывают машины в интернете.

Без единого шанса

Следует понимать, что происходящий жесткий передел рынка по сути отсекает от него всех, кто не располагает доступом к большим и долгосрочным кредитам. И это очень плохо.

«Автоваз» за последние пять лет инвестировал в производство 90 млрд рублей. Tesla каждый год инвестирует больше $2 млрд. В России вообще есть только одно промышленное предприятие, которое хотя бы приблизилось к такой цифре, — «Уралвагонзавод». Понятно, что государство костьми ляжет, но обеспечит инвестиции, поскольку отстать в технологическом уровне танков мы себе позволить не можем. Но не менее очевидно и другое: государство за весь постсоветский период не инвестировало в автопром средства, сравнимые с инвестициями в танковый завод. И оно никогда не будет этого делать. Сами же владельцы российских автозаводов этого не станут делать тем более. Как пишут в прессе, «невозможно высокая внутренняя цена денег, отсутствие комплексной, страновой перспективы развития хозяйства приводят к тому, что компании предпочитают стратегию минимальных вложений при супермаржинальности». Проще говоря, их волнует только одно: как бы вложиться поменьше, а прибыль получить побольше.

На таких принципах конкурировать в высокотехнологичной области невозможно. Чтобы хотя бы пытаться выжить в условиях электромобильного нашествия, надо инвестировать, как Volkswagen AG. Эта немецкая компания планирует выжить на одном рынке с Tesla и поэтому намерена вкладывать в электромобили по $5 млрд в год. Вся российская крупная обрабатывающая промышленность вместе взятая инвестирует в производство заметно меньше.

Нельзя сказать, что таких денег в нашей стране не было в принципе. Например, «Газпром» инвестирует и $20 млрд в год. Но то, что возможно для нефтегазового сектора, нереально для нашей обрабатывающей промышленности. Там просто нет таких денег. А если она будет инвестировать в кредит, то при имеющихся процентах тот же «Автоваз» будет гуманнее сразу закрыть, чем мучить его, безнадежно пытаясь выплатить сверхдорогие займы.

Читайте также: