Учет затрат на техническое обслуживание и текущий ремонт автомобилей excel жигули москвич

Обновлено: 05.07.2024

Все про бухучет ремонта и техобслуживания основных средств

Законодательство о бухгалтерском учете, в частности, ПБУ 6/01, не содержит прямого указания на необходимость капитализации затрат, связанных с ремонтом и обслуживанием объекта основных средств. На практике такие затраты, как правило, признаются расходами того периода, когда они понесены, несмотря на то, что они обеспечивают поступление экономических выгод в течение нескольких отчетных периодов. Вследствие этого финансовый результат периода, в котором осуществляются такие затраты, оказывается заниженным, а финансовые результаты периодов в отсутствие этих затрат — завышенными.

В соответствии с пунктом 27 ПБУ 6/01: «Затраты на восстановление объекта основных средств отражаются в бухгалтерском учете отчетного периода, к которому они относятся. При этом затраты на модернизацию и реконструкцию объекта основных средств после их окончания увеличивают первоначальную стоимость такого объекта, если в результате модернизации и реконструкции улучшаются (повышаются) первоначально принятые нормативные показатели функционирования (срок полезного использования, мощность, качество применения и т.п.) объекта основных средств».

П. 27 ПБУ 6/01 поясняет норму о необходимости капитализации затрат только в части модернизации и реконструкции, не давая прямого указания по вопросу учета затрат на другие формы восстановления основных средств, таких как ремонт и обслуживание.

Ввиду того, что указанные затраты приносят экономические выгоды в течение длительного времени (более одного отчетного периода), требует пояснений фраза «отчетного периода, к которому они относятся». Из данной формулировки и всего п. 27 ПБУ 6/01 сложно сделать вывод, имеется ли ввиду длительный период, с которым соотносятся данные затраты, либо имеется ввиду период, когда затраты понесены.

До 2010 г. порядок учета затрат на ремонт и обслуживание регулировался п.п. 65, 72 ПВБУ № 34н. В частности, в предыдущей редакции п. 65 ПВБУ 34н звучал следующим образом: «Затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе отдельной статьей как расходы будущих периодов и подлежат списанию в порядке, устанавливаемом организацией (равномерно, пропорционально объему продукции и др.) в течение периода, к которому они относятся».

Норма в отношении ремонтов и обслуживания в п. 72 звучала следующим образом:

«В целях равномерного включения предстоящих расходов в издержки производства или обращения отчетного периода организация может создавать резервы на . ремонт основных средств . покрытие иных предвиденных затрат и другие цели, предусмотренные законодательством Российской Федерации, нормативными правовыми актами Министерства финансов Российской Федерации. В бухгалтерском балансе на конец отчетного года отражаются по отдельной статье остатки резервов, переходящие на следующий год, определенные исходя из правил, установленных нормативными актами системы нормативного регулирования бухгалтерского учета».

После изменения п. 65 ПВБУ 34н и исключения п. 72 из ПВБУ 34н порядок учета ремонтов и обслуживания стал неясным.Решение

В случае, когда в ходе ремонта и обслуживания происходит замена частей, рекомендуется использовать схему учета частичной ликвидации объекта основных средств. В частности, необходимо произвести уменьшение стоимости основного средства на сумму остаточной стоимости выбывающей части и увеличить стоимость основного средства на сумму затрат по приобретению новой части, а также на сумму иных связанных затрат (например, затраты на монтаж этой части) (см. Иллюстративный пример № 3). Затраты на замену частей основных средств включаются в стоимость объектов основных средств.

Затраты на ремонт и обслуживание основных средств, осуществляемые с целью восстановления их полезных свойств и продления возможностей их эксплуатации в будущем, проводимые с периодичностью менее 12 месяцев (или обычного операционного цикла, если он превышает 12 месяцев), признаются текущими расходами периода, в котором они были понесены.

Затраты на ремонт и обслуживание в случае их несущественности по отдельности или в совокупности, рекомендуется учитывать в порядке, предусмотренном пунктом 9 настоящей Рекомендации.

Порядок отражения затрат на ремонт и обслуживание основных средств на счетах бухгалтерского учета устанавливается экономическим субъектом самостоятельно.

Основа для выводов

В п. 14 ПБУ 6/01 предусмотрено, что «стоимость основных средств, в которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных настоящим и иными положениями (стандартами) по бухгалтерскому учету.

Изменение первоначальной стоимости основных средств, в которой они приняты к бухгалтерскому учету, допускается в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов основных средств».

Статьей 3 Закона 402-ФЗ установлены определения стандартов и международных стандартов по бухгалтерскому учету:

«стандарт бухгалтерского учета — документ, устанавливающий минимально необходимые требования к бухгалтерскому учету, а также допустимые способы ведения бухгалтерского учета;

международный стандарт — стандарт бухгалтерского учета, применение которого является обычаем в международном деловом обороте независимо от конкретного наименования такого стандарта».

В пункте 7 ПБУ 1/08 указано, что: ". Если по конкретному вопросу в нормативных правовых актах не установлены способы ведения бухгалтерского учета, то при формировании учетной политики осуществляется разработка организацией соответствующего способа, исходя из настоящего и иных положений по бухгалтерскому учету, а также Международных стандартов финансовой отчетности. «.Таким образом, порядок ведения бухгалтерского учета затрат на ремонт и обслуживание объектов основных средств является вопросом, требующим детализации в учетной политике организации на основе МСФО.

Согласно п. 1 IAS 16 «цель настоящего стандарта состоит в определении порядка учета основных средств с тем, чтобы пользователи финансовой отчетности могли получать информацию об инвестициях предприятия в основные средства и об изменениях в составе таких инвестиций. Основными аспектами учета основных средств являются признание активов, определение их балансовой стоимости, а также соответствующих амортизационных отчислений и убытков от обесценения, подлежащих признанию». Балансовая стоимость (в трактовке п. 6 IAS 16) — это стоимость, в которой актив признается в отчетности.

Указанный международный стандарт регламентирует порядок формирования отчетности экономического субъекта. Из ст. 3 Закона 402-ФЗ следует, что под случаями «установленными настоящим и иными положениями (стандартами) по бухгалтерскому учету», подразумеваются:

- достройка, дооборудование, реконструкция, модернизация, частичная ликвидация и переоценка объектов основных средств (п. 14 ПБУ 6/01);

- замена частей (п. 13 IAS 16);

- технический осмотр (п. 14 IAS 16) и пр.

Пунктами 13, 70 IAS 16 предусмотрено включение затрат на регулярную замену частей объекта основных средств в балансовую стоимость указанного объекта, причем стоимость заменяемых частей подлежит списанию. Если для предприятия «практически невозможно» провести расчет стоимости заменяемой части, то оно может использовать первоначальную стоимость заменяющей части в качестве стоимости заменяемой части на момент ее приобретения.

Данные положения корреспондируют схожей норме п. 29 ПБУ 6/01, согласно которой выбытие объекта основных средств может иметь место в случае «частичной ликвидации при выполнении работ по реконструкции». Такая формулировка подразумевает выбытие частично ликвидируемой части и увеличение стоимости основного средства на сумму затрат по его реконструкции. При соотнесении данной нормы с МСФО, она соответствует той части нормы предыдущего абзаца, согласно которой при регулярной замене частей объекта основных средств сумма затрат по замене (например, стоимость самой части и затраты на монтаж) включается в стоимость объекта основных средств, а стоимость заменяемых частей подлежит списанию.

- частичной ликвидации при выполнении работ по реконструкции,

- замены частей при выполнении работ по ремонту,

- замены частей при выполнении работ по реконструкции

С экономической точки зрения затраты на восстановление полезных свойств основных средств (ремонты и обслуживание) направлены на продление срока их эксплуатации и обеспечивают поступление экономических выгод от таких затрат в будущем. В случаях осуществления таких затрат с периодичностью более 12 месяцев (или обычного операционного цикла, если он превышает 12 месяцев), экономические выгоды от их осуществления будут поступать в организацию в течение нескольких отчетных периодов. В этой связи оправданным методологическим подходом представляется признание в бухгалтерском учете внеоборотного актива в размере понесенных затрат с последующим списанием такого актива на расходы в течение периода поступления выгод, то есть до проведения следующего аналогичного мероприятия.

В п. 19. ПБУ 10/99 предусмотрено, что расходы признаются в отчете о финансовых результатах в том числе «путем их обоснованного распределения между отчетными периодами, когда расходы обуславливают получение доходов в течение нескольких отчетных периодов и когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем».

В соответствии с п.65 ПВБУ № 34н: «Затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчётным периодам, отражаются в бухгалтерском балансе в соответствии с условиями признания активов, установленными нормативными правовыми актами по бухгалтерскому учету, и подлежат списанию в порядке, установленном для списания стоимости активов данного вида».

Активами признаются ресурсы, контролируемые [1] экономическим субъектом в результате прошлых событий, способные приносить ему экономические выгоды в будущем, стоимость которых может быть надежно оценена.

Таким образом, поскольку затраты на проведение ремонтов и обслуживания в общем случае удовлетворяют критериям признания актива, а также с учетом п. 17-18 настоящего Толкования, их необходимо учитывать в составе внеоборотных активов, а не в текущих расходах.В соответствии с ПБУ 4/99 показатели об отдельных активах должны приводиться в бухгалтерской отчетности обособленно в случае их существенности, и, если без знания о них заинтересованными пользователями невозможна оценка финансового положения организации или финансовых результатов ее деятельности. В соответствии с п.3 Приказа № 66н: «. организации самостоятельно определяют детализацию показателей по статьям отчетов. ».

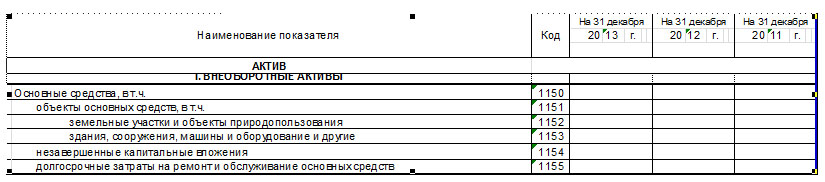

В таком случае, при обособлении рассматриваемых затрат в случае их существенности в бухгалтерском балансе смысл наименования показателя должен отражать сущность этого актива, то есть смысл наименования должен быть ясен пользователю бухгалтерской отчетности. Рекомендуемое наименование показателя — «Долгосрочные затраты на ремонт и обслуживание основных средств». Поскольку согласно нормам МСФО рассматриваемые затраты капитализируются в составе основных средств, данный показатель расшифровывает группу статей «Основные средства» (см. Иллюстративный пример № 1).

Согласно Рекомендациям аудиторам «регулярные крупные затраты, возникающие через определенные длительные временные интервалы (более 12 месяцев) на протяжении срока эксплуатации объекта основных средств, на проведение его ремонта и на иные аналогичные мероприятия (например, проверку технического состояния), отражаются в бухгалтерском балансе в разделе I „Внеоборотные активы“ как показатель, детализирующий данные, отраженные по группе статей „Основные средства“. С учетом пункта 7 ПБУ 1/2008 такие затраты погашаются в течение срока указанного временного интервала».

Таким образом, порядок признания затрат на ремонт и обслуживание, изложенный выше, соответствует подходу Минфина РФ к отражению рассматриваемых хозяйственных операций в бухгалтерской (финансовой) отчетности.

Иллюстративные примеры

Отражение в отчетности существенных затрат на проведение ремонта и обслуживания основных средств, проводимых с периодичностью более 12 месяцев

Пример № 2

Признание в учете существенных затрат на проведение периодического ремонта и обслуживания основных средств

Пусть первоначальная стоимость основного средства (самолет) составляет 1 000 000 тыс. руб., срок полезного использования — 20 лет, периодичность проведения ремонта и обслуживания — каждые 5 лет. Затраты на ремонт и обслуживание составляют 200 000 тыс. руб.

При признании в составе объекта основных средств «Самолет» выделяются 2 амортизируемых компонента:

Компонент 1 — «Самолет» = 800 000 тыс. руб. со сроком амортизации 20 лет. Сумма амортизации за год 40 000 тыс. руб.

Компонент 2 — «Периодический ремонт и техническое обслуживание самолета» = 200 000 тыс. руб. со сроком амортизации 5 лет. Сумма амортизации за год 40 000 тыс. руб.

Сумма амортизации всего самолета за год — 80 000 тыс. руб.

Пример № 3

Замена частей объекта основных средств

Пусть первоначальная стоимость основного средства (трактор) составляет 1 000 000 руб., срок полезного использования — 20 лет. В составе трактора имеется часть «двигатель», которая в силу поломки пришла в негодность через 10 лет после начала эксплуатации трактора (срок службы первого двигателя по паспорту — 20 лет). На момент выбытия двигателя рыночная стоимость нового трактора составляет 2 000 000 руб., двигателя — 500 000 руб. Согласно паспорту вновь приобретенного двигателя его срок полезного использования составляет 10 лет. Стоимость услуг по установке двигателя составляет 50 000 руб.

Доля двигателя в первоначальной стоимости трактора определяется расчетным путем: 1 000 000 * 500 000 / 2 000 000 = 250 000 руб. На момент выбытия доля начисленной амортизации составляет 50%. Стоимость выбывающей части составляет 250 000 * 50% = 125 000 руб.

Остаточная (балансовая) стоимость трактора после ремонта составляет 500 000 — 125 000 500 000 50 000 = 925 000 руб. (в том числе двигатель 550 000 руб.).

Стоимость трактора, учитываемая на счете 01 «Основные средства», составляет 1 000 000 — 250 000 500 000 50 000 = 1 300 000 руб. (в том числе двигатель 550 000 руб.)

Сумма амортизации трактора, учитываемая на счете 02 «Амортизация основных средств», составляет 500 000 — 125 000 = 375 000 руб. (в том числе двигатель 0 руб.).

Годовая амортизация после замены части:

Трактор (без двигателя): 750 000 руб. / 20 = 37 500 руб.

Двигатель: 550 000 руб. / 10 = 55 000 руб.

Итого: 92 500 руб.

[1] Контроль — способность экономического субъекта, возникшая в силу закона или договора, принимать решения об использовании актива способом, который, с точки зрения экономического субъекта и с учетом ограничений, налагаемых законом или договором, обеспечивает значительный приток экономических выгод, а также ограничивать доступ иных лиц к таким экономическим выгодам.

Учет затрат на ремонт автотранспорта

Эксплуатационные свойства автотранспорта поддерживаются посредством его технического обслуживания (техосмотра, ремонта, модернизации). Рассмотрим порядок учета расходов на техническое обслуживание и ремонт автотранспорта.

Виды мероприятий по содержанию автотранспорта

При отражении хозяйственных операций по содержанию автотранспорта бухгалтер организации должен руководствоваться ПБУ 6/01 <1>, Методическими указаниями по бухгалтерскому учету основных средств <2> (далее - Методические указания по учету ОС), Налоговым кодексом РФ. Кроме того, для автотранспортных предприятий разработаны специальные отраслевые документы по учету затрат на содержание автотранспорта:

- Инструкция по учету доходов и расходов по обычным видам деятельности на автомобильном транспорте <3>;

- Положение о техническом обслуживании и ремонте подвижного состава автомобильного транспорта <4> (далее - Положение по ТО и ремонту).

Мероприятия по содержанию автотранспорта, в зависимости от сложности работ, подразделяются на техническое обслуживание, текущий, средний и капитальный ремонты, модернизацию. Для достоверного отражения этих хозяйственных операций в бухгалтерском и налоговом учете необходимо закрепить в учетной политике предприятия порядок их учета и признаки, которые характеризуют каждый из видов ремонта.

Понятия "техническое обслуживание" и "ремонт" определены в Положении по ТО и ремонту. Под техническим обслуживанием (ТО) понимается комплекс плановых мероприятий, проводимых с целью поддерживать автотранспорт в работоспособном состоянии. Ремонт - это совокупность мероприятий по восстановлению исправного или работоспособного состояния автотранспорта.

По периодичности, перечню и трудоемкости выполняемых работ техническое обслуживание подразделяется на ежедневное, периодическое и сезонное. Ежедневное техническое обслуживание включает в себя контроль, направленный на обеспечение безопасности движения, а также работы по поддержанию надлежащего внешнего вида автотранспорта, заправку топливом, маслом и охлаждающей жидкостью. Периодическое техническое обслуживание предусматривает выполнение определенного объема работ через определенную величину пробега, установленную изготовителем автотранспортного средства. Сезонное техническое обслуживание проводится два раза в год и включает в себя работы по подготовке автотранспорта к эксплуатации в холодное и теплое время года.

Теперь рассмотрим виды ремонта. Текущий ремонт выполняется как по мере надобности (при появлении неисправностей), так и по плану, при достижении автотранспортом определенной величины пробега.

Средний ремонт предусматривает диагностирование технического состояния автотранспорта и устранение выявленных неисправностей путем замены или ремонта деталей, окраску кузова, другие необходимые работы, обеспечивающие восстановление исправности всего автомобиля. Средний ремонт проводится с периодичностью раз в год и реже.

Капитальный ремонт предполагает восстановление автотранспорта с практически полной (не менее 80%) заменой деталей. Капитальный ремонт проводится специализированным ремонтным предприятием и предусматривает полную разборку автомобиля, восстановление или замену изношенных деталей и узлов, сборку, регулировку, испытание. Необходимость капитального ремонта устанавливается на основании результатов анализа технического состояния автотранспорта, который проводится с применением средств контроля (диагностирования). Также следует учитывать пробег, выполненный с начала эксплуатации или после предыдущего капитального ремонта, и суммарную стоимость израсходованных запасных частей с начала эксплуатации автотранспорта. Такой ремонт автотранспорта, в результате которого изменились его эксплуатационные показатели, а кроме того увеличилась его первоначальная стоимость, признается модернизацией (дооборудованием).

Документальное оформление

Затраты на ремонт автотранспорта отражаются в учете на основании соответствующих первичных документов, которыми оформляются движение запасных частей и прочих материалов, начисление оплаты труда, задолженность поставщикам за выполненные работы по ремонту и прочие расходы. Для обобщения информации о проводимых ремонтах (с целью контроля затрат) данные об их проведении отражаются в инвентарной карточке по учету основных средств (форма N ОС-6 <1>).

<1> Утверждена Постановлением Госкомстата России от 21 января 2003 г. N 7.

При выполнении текущего ремонта составляются:

- наряд на выполнение ремонтных работ (при выполнении работ хозяйственным способом);

- смета на проведение ремонтных работ;

- договор, счет на выполнение ремонтных работ;

- акт выполненных работ с указанием перечня выполненных работ и использованных материалов.

При необходимости проведения среднего или капитального ремонта кроме перечисленных нужны следующие документы:

- приказ руководителя о проведении ремонта;

- дефектная ведомость выявленных неисправностей или акт о выявленных дефектах оборудования (форма N ОС-16 <1>);

- акт сдачи-приемки отремонтированных и реконструированных объектов (форма N ОС-3 <2>).

В случае изменения номеров двигателя, кузова, шасси либо цвета кузова эти изменения необходимо внести в инвентарные карточки учета автотранспорта и техническую документацию с регистрацией в органах ГИБДД. Чтобы проконтролировать своевременность получения автотранспорта из ремонта, инвентарные карточки по учету автотранспорта рекомендуется перемещать в группу "Основные средства в ремонте". При поступлении автотранспорта из ремонта инвентарные карточки возвращаются обратно.

Если по результатам реконструкции и модернизации автотранспорта принимается решение об увеличении его первоначальной стоимости, то корректируются данные в его инвентарной карточке. Если отразить корректировки в заведенной на объект инвентарной карточке затруднительно, открывается новая инвентарная карточка (с сохранением ранее присвоенного инвентарного номера), где отражаются новые показатели, характеризующие реконструированный или модернизированный объект.

Отражение в учете операций по каждому из видов ремонта Техническое обслуживание и текущий ремонт

Порядок отражения расходов на ремонт автотранспорта в бухгалтерском учете определен в разд. IV "Восстановление основных средств" ПБУ 6/01 и разд. V Методических указаний по учету ОС. Для целей бухгалтерского и налогового учета автомобиль является единым инвентарным объектом, поскольку все его узлы и агрегаты неразрывно связаны с ним и не могут эксплуатироваться отдельно. В зависимости от принятой учетной политики ремонтные затраты могут отражаться в том отчетном периоде, к которому они относятся, или предприятие может создать резерв расходов на ремонт.

Пример 1. Организация заключила со станцией технического обслуживания договор на текущий ремонт, включающий в себя замену масла и тормозных колодок автомобиля. Стоимость ремонта составила 8850 руб. (в том числе НДС - 1350 руб.).

В соответствии с учетной политикой предприятия расходы на ремонт учитываются по мере их возникновения непосредственно в себестоимости.

В бухгалтерском учете предприятия делаются проводки:

Д 20 "Основное производство" - К 60 "Расчеты с поставщиками и подрядчиками" - 7500 руб. (8850 руб. - 1350 руб.) - признаны расходы на ремонт на основании акта выполненных работ;

Д 19 "НДС по приобретенным ценностям" - К 60 - 1350 руб. - отражена сумма НДС по выполненным ремонтным работам;

Д 68 "Расчеты по налогам и сборам", субсчет "НДС" - К 19 - 1350 руб. - предъявлен к вычету НДС по выполненным работам на основании счета-фактуры станции техобслуживания.

При ремонте хозяйственным способом затраты по ремонту учитываются на счете 23 "Вспомогательные производства" либо 44 "Расходы на продажу".

Пример 2. Организация выполнила хозяйственным способом замену тормозной жидкости и световых приборов (лампочек) на автомобиле. Стоимость тормозной жидкости составила 1500 руб. без НДС, лампочек - 300 руб. без НДС. Заработная плата сотруднику, начисленная за проведение указанных работ, равна 300 руб., ЕСН и страховые взносы составили 78 руб.

В бухгалтерском учете предприятия делаются проводки:

Д 23 - К 10 "Материалы" - 1800 руб. (1500 руб. + 300 руб.) - списана стоимость материалов, взятых для ремонта;

Д 23 - К 70 "Расчеты с персоналом по оплате труда" - 300 руб. - начислена заработная плата;

Д 23 - К 69 "Расчеты по социальному страхованию и обеспечению" - 78 руб. - начислены ЕСН и страховые взносы;

Д 20 - К 23 - 2178 руб. (1800 руб. + 300 руб. + 78 руб.) - признаны расходы на ремонт.

Как следует из п. 69 Методических указаний по учету ОС, при использовании резерва расходов на ремонт основных средств в затраты на производство (расходы на продажу) включается сумма отчислений, рассчитанная исходя из годовой сметной стоимости ремонта. В бухгалтерском учете образование резерва отражается по дебету счетов учета затрат на производство (расходов на продажу) в корреспонденции с соответствующим субсчетом счета учета резервов предстоящих расходов.

По мере выполнения ремонтных работ фактические затраты, связанные с их проведением, независимо от способа их выполнения (хозяйственный или с привлечением подрядчика) списываются в дебет счета учета резервов предстоящих расходов (соответствующего субсчета) в корреспонденции со счетом, на котором предварительно учитываются указанные затраты, либо счетами учета расчетов. При инвентаризации резерва расходов на ремонт основных средств излишне зарезервированные суммы в конце отчетного года сторнируются и отражаются в бухгалтерском учете методом красного сторно по дебету счета учета затрат на производство (расходов на продажу) в корреспонденции со счетом учета резервов предстоящих расходов (п. 69 Методических указаний по учету ОС и п. 3.52 Методических указаний по инвентаризации имущества и финансовых обязательств <1>).

<1> Утверждены Приказом Минфина России от 13 июня 1995 г. N 49.

Когда ремонтные работы на объектах ОС значительны по объему и заканчиваются в году, следующем за отчетным, остаток резерва на ремонт основных средств, который был создан в отчетном году, можно не сторнировать. По окончании же ремонтных работ излишне начисленная сумма резерва отражается по дебету счета учета резервов предстоящих доходов и расходов в корреспонденции со счетом прибылей и убытков в качестве внереализационных доходов.

Пример 3. Годовая смета затрат на ремонт основных средств составляет 1 200 000 руб. Фактические затраты на ремонт составили 800 000 руб.

Ежемесячная сумма резервирования составит 100 000 руб. (1 200 000 руб. : 12 мес.).

В бухгалтерском учете предприятия делаются проводки:

Д 25 "Общепроизводственные расходы" - К 96 "Резервы предстоящих расходов" - 100 000 руб. - произведены отчисления в резерв предстоящих расходов на ремонт ОС;

по мере выполнения ремонтных работ Д 96 - К 20 - 800 000 руб. - списаны фактические затраты на ремонт за счет резерва;

в конце отчетного года

Д 25 - К 96 - 400 000 руб. - скорректирована сумма отчислений в резерв предстоящих расходов на ремонт.

Порядок ведения налогового учета определен в ст. 324 НК РФ. Экономически обоснованные расходы на ремонт автотранспорта относятся к прочим расходам, связанным с производством и реализацией, и признаются для целей налогообложения в том отчетном (налоговом) периоде, в котором они были произведены, в размере фактических затрат. Сумма расходов на ремонт включает в себя стоимость запасных частей и расходных материалов, используемых для ремонта, расходы на оплату труда работников, производящих ремонт, и прочие расходы, связанные с ведением указанного ремонта собственными силами, а также затраты на оплату работ, выполненных сторонними силами.

Согласно п. 3 ст. 260 НК РФ для обеспечения в течение двух и более налоговых периодов равномерного включения расходов на проведение ремонта основных средств налогоплательщики вправе создавать резервы под предстоящие ремонты основных средств в соответствии с порядком, установленным ст. 324 Кодекса. Если организация образует резерв предстоящих расходов на ремонт, то она рассчитывает отчисления в такой резерв исходя из совокупной стоимости основных средств и нормативов отчислений, утверждаемых в учетной политике для целей налогообложения.

На основании абз. 3 п. 2 ст. 324 НК РФ при определении нормативов отчислений в резерв предстоящих расходов на ремонт основных средств налогоплательщик обязан рассчитать предельную сумму отчислений в резерв предстоящих расходов на ремонт основных средств, исходя из периодичности проведения ремонта объекта основных средств, частоты замены элементов основных средств (в частности, узлов, деталей, конструкций) и сметной стоимости указанного ремонта. Предельная сумма резерва предстоящих расходов на указанный ремонт не может превышать среднюю величину фактических расходов на ремонт, сложившуюся за последние три года.

Примечание. Мероприятия по содержанию автотранспорта, в зависимости от сложности работ, подразделяются на техническое обслуживание, текущий, средний и капитальный ремонты, модернизацию.

Если налогоплательщик накапливает средства для проведения особо сложных и дорогих видов капитального ремонта ОС в течение более одного налогового периода, то предельный размер отчислений в резерв может быть увеличен на сумму отчислений на финансирование такого ремонта, приходящегося на соответствующий налоговый период согласно графику проведения ремонтов, при условии, что в предыдущих налоговых периодах указанные либо аналогичные ремонты не осуществлялись.

Если организация вновь создана, то она не располагает необходимой информацией для определения норматива отчислений в резерв предстоящих расходов, так как отсутствуют данные о расходах на ремонт за последние три года. Исходя из этого в первые годы деятельности для учета в целях налогообложения прибыли расходов на ремонт основных средств организация должна руководствоваться п. 1 ст. 260 НК РФ, согласно которому расходы на ремонт основных средств, произведенные налогоплательщиком, рассматриваются как прочие расходы и признаются для целей налогообложения в том отчетном (налоговом) периоде, в котором они были осуществлены, в размере фактических затрат (Письмо Минфина России от 17 января 2007 г. N 03-03-06/1/9).

Капитальный ремонт

Как уже упоминалось, автомобиль направляется на капитальный ремонт, если он требует ремонта с полной разборкой либо его работоспособность не может быть восстановлена путем проведения текущего ремонта.

Расходы на капитальный ремонт основных средств признаются в составе расходов по обычным видам деятельности в размере договорной стоимости выполненных ремонтных работ на дату подписания акта приемки-сдачи выполненных работ (п. п. 5, 7, 18 ПБУ 10/99 <1>, п. 27 ПБУ 6/01).

<1> Положение по бухгалтерскому учету "Расходы организации" ПБУ 10/99 утверждено Приказом Минфина России от 6 мая 1999 г. N 33н.

Пример 4. Силами сторонней организации произведена замена заднего моста и кузова автомобиля. Стоимость выполненных работ составила 300 000 руб. без НДС. Снятые с автомобиля задний мост и кузов, не подлежащие восстановлению и не пригодные к дальнейшему использованию, приняты к учету как материалы, полученные в результате ликвидации объектов ОС.

В бухгалтерском учете предприятия делаются проводки:

Д 10, субсчет 6 "Прочие материалы" - К 91 "Прочие доходы и расходы", субсчет 1 "Прочие доходы" - 1000 руб. - приняты к учету в качестве металлолома задний мост и кузов, не подлежащие восстановлению;

Д 20 - К 60 - 300 000 руб. - признаны расходы на капитальный ремонт автомобиля.

Для целей налогообложения прибыли расходы на капитальный ремонт признаются в составе прочих расходов, связанных с производством и реализацией, в том отчетном (налоговом) периоде, в котором они были понесены, и в размере фактических затрат независимо от их оплаты (п. 1 ст. 260, п. 5 ст. 272 НК РФ). Стоимость деталей и узлов, не подлежащих восстановлению, в налоговом учете учитывается в составе внереализационных доходов (п. 13 ст. 250 НК РФ, Письмо Минфина России от 10 сентября 2007 г. N 03-03-06/1/656). При определении величины этого дохода следует руководствоваться положениями п. п. 5, 6 ст. 274 НК РФ.

Модернизация (дооборудование)

Учет затрат, связанных с модернизацией и реконструкцией объекта ОС (включая затраты по модернизации, осуществляемой во время ремонта, проводимого с периодичностью более 12 месяцев), ведется в порядке, установленном для учета капитальных вложений. Затраты на достройку, дооборудование, реконструкцию, модернизацию объекта основных средств учитываются на счете учета вложений во внеоборотные активы и увеличивают первоначальную стоимость объекта (п. 14 ПБУ 6/01). Такие расходы отражаются по дебету счета 08 "Вложения во внеоборотные активы".

По завершении работ по реконструкции и модернизации объекта ОС затраты, учтенные на счете учета вложений во внеоборотные активы, увеличивают первоначальную стоимость этого объекта и списываются в дебет счета 01 "Основные средства" либо учитываются на счете 01 обособленно (в таком случае открывается отдельная инвентарная карточка на сумму произведенных затрат). Кроме того, пересматривается срок полезного использования объекта (п. 60 Методических указаний по учету ОС).

Пример 5. В автомобиль, находящийся на балансе организации, была установлена система кондиционирования. По данным бухгалтерского и налогового учета стоимость автомобиля до проведения модернизации составляла 220 050 руб. Способ начисления амортизации для целей бухгалтерского и налогового учета - линейный. Срок полезного использования - 72 мес. Стоимость установки системы кондиционирования - 30 000 руб. без НДС. Дооборудование не привело к увеличению срока полезного использования автомобиля, который на момент установки кондиционера был равен 24 мес.

Стоимость дооборудованного автомобиля составила 103 350 руб. [220 050 руб. - (220 050 руб. : 72 мес. x 48 мес.) + 30 000 руб.].

Оставшийся срок эксплуатации автомобиля составляет 24 мес., следовательно, ежемесячная сумма амортизации, начисляемая с месяца, следующего за месяцем завершения работ по дооборудованию автомобиля, составит 4306,25 руб. (103 350 руб. : 24 мес.).

Для целей налогового учета стоимость дооборудованного автомобиля и оставшийся срок полезного использования такие же, как и в бухгалтерском учете.

В бухгалтерском учете предприятия делаются проводки:

Д 08 - К 60 - 30 000 руб. - отражены в составе вложений во внеоборотные активы расходы на дооборудование автомобиля;

Д 01 - К 08 - 30 000 руб. - включены в первоначальную стоимость автомобиля расходы на дооборудование;

Д 20 - К 02 "Амортизация основных средств" - 4306,25 руб. - начислена амортизация по дооборудованному автомобилю (ежемесячно, начиная с месяца, следующего за тем, в котором был установлен кондиционер).

Особенности бухгалтерского учета ремонта автомобиля

Текущий и капитальный ремонт, прохождение периодических техосмотров автомобилей – насущная необходимость, позволяющая поддерживать имущество в состоянии, пригодном для эксплуатации, с целью извлечения прибыли. В ходе этих мероприятий возникают расходы, которые необходимо отражать в налоговом и бухгалтерском учете. К таким расходам можно отнести приобретение запчастей, ремонтные работы технических специалистов СТОА, ремонтных мастерских, профилактические осмотры техники.

Вопрос: Как отразить в учете организации-арендатора расходы на текущий ремонт автомобиля, полученного по договору аренды без экипажа, произведенный вспомогательным производством организации?

Затраты на текущий ремонт автомобиля составили 40 000 руб. (в том числе материалы, заработная плата работников, страховые взносы). В месяце завершения ремонтных работ использованные материалы стоимостью 24 000 руб. полностью оплачены, а заработная плата и страховые взносы оплачены в следующем месяце. Автомобиль используется в основном производстве организации. Резерв на ремонт основных средств (ОС) для целей налогообложения прибыли организацией не создавался. Организация составляет промежуточную бухгалтерскую отчетность на последнее число каждого календарного месяца.

Посмотреть ответВозникновение расходов на автомобиль и их текущий учет

Организация, эксплуатирующая автомобиль, может производить ремонт самостоятельно, а может поручить техническое обслуживание и ремонтные работы специалистам на стороне. В налоговом учете такие расходы относят к прочим согласно п. 1 ст. 260 НК РФ. Их следует признать в том периоде, когда они осуществлялись. Бухгалтерский учет производится на основе первичных документов, подтверждающих понесенные расходы.

Рассмотрим учет ремонтов на примере ОСНО.

Вопрос: Организация на ОСН приобрела в лизинг автомобиль. В январе произошло ДТП не по вине лизингополучателя, в результате которого автомобиль не подлежит ремонту. Можно ли учесть лизинговые платежи с января по июль до окончания срока лизинга в составе расходов по налогу на прибыль?

Посмотреть ответРемонт и техобслуживание сторонней организацией

Исчерпывающего перечня документов законодательством не предусмотрено. Практикой выработан следующий порядок оформления работ:

- заключение договора со СТОА, сервисным центром, как правило, на год;

- составление заявки на ремонт с перечнем работ и необходимых запчастей;

- акт приема-передачи авто в ремонт с описанием дефектов и проблемных зон;

- составление заказа-наряда с подробным описанием работ и их стоимостью;

- акт приема-сдачи работ после их окончания;

- счет-фактура (при необходимости);

- акт приема-передачи автомобиля в натуре.

Пусть ООО «Звездочка» приняло решение, обратившись в стороннюю организацию, отремонтировать автомобиль КамАЗ. Стоимость работ, согласно счету на оплату, составила 175000 рублей, включая НДС.

Проводки будут выглядеть следующим образом:

В каком размере организация-арендодатель может учесть для целей налога на прибыль расходы на ремонт застрахованного автомобиля, переданного в аренду (п. 1 ст. 260 НК РФ)?

Ремонт и техобслуживание внутри организации

Как правило, внутри организации используются следующие документы, учитывающие и подтверждающие ремонт:

- план ремонтов;

- дефектные ведомости;

- заявки ответственных за состояние парка лиц на покупку запчастей, первичные накладные, счета-фактуры и другие документы;

- требования-накладные на выдачу запчастей;

- акты на списание запчастей и материалов на ремонт;

- инвентарные карточки и книги с отметками о ремонтах.

Пусть ООО «Звездочка» отремонтировало КамАЗ своими силами. Стоимость запчастей составила 75000 рублей, а заработная плата работников мастерской, занятых ремонтом – 25000 рублей.

Проводки будут такими:

Создание резерва на проведение ремонтов

Резервирование средств для будущих ремонтов – право организации, а не ее обязанность. Необходимо прописать необходимость такого резерва в учетной политике. Расчет отчислений в резерв базируется на данных дефектных ведомостей, стоимости автомобиля, сроках его службы и технических характеристиках. Составляется годовая смета ремонта и обслуживания автомобиля.

Проводки и расчеты используются такие: Дт 25 Кт 96 30000,00 руб.

ООО «Звездочка» произвело ремонт КамАЗа в СТОА в январе на сумму 75000, руб., включая НДС 11440,68 руб. Резерв составил 30000,00 руб. Сумма без НДС 63559,32 руб.:

Следует сказать об особенностях учета ремонтов в случаях, когда автомобиль арендуется или берется по договору лизинга.

Автомобиль в аренде

Существуют два вида договора аренды автомобиля:

- без экипажа;

- с экипажем (временное фрахтование).

В первом случае, согласно ст. 642 ГК РФ, арендатор получает право временно пользоваться автомобилем, в том числе и управлять им, содержать в надлежащем виде. Арендодатель получает плату за пользование своим авто. Далее, согласно положениям ст. 644 ГК РФ, текущий и капитальный ремонт автомобиля обязан осуществлять арендатор. Он же и поддерживает надлежащее техническое состояние автомобиля, признавая затраты по закону.

Статья 264 (п. 11-1) позволяет сделать это организациям, применяющим ОСНО, а статья 346.16 (п. 12) – применяющим УСН. Все расходы должны иметь документальное подтверждение, на основании должным образом оформленных первичных документов.

Расходы на ремонт и обслуживание арендованных автомобилей признаются без проблем для организаций, применяющих ОСНО:

- если автомобиль является амортизируемым – на основании ст. 260 НК РФ вне зависимости, прописано это в договоре или нет;

- если авто амортизации не подлежит (например, арендовано у частного лица или организации на спецрежиме) – на основании ст. 264 НК РФ (п. 1-49).

Расходы на ремонт и обслуживание арендованных автомобилей у организации на УСН признаются однозначно, только если эти автомобили амортизируются. Об этом сказано в ст. 346.16 (п. 4) НК РФ: в перечень ОС включаются те основные средства, которые признаны амортизируемыми (исходя из положений гл. 25 НК РФ). Следовательно, в расходах можно учитывать затраты только амортизируемых автомобилей. Указаний на возможность включать в расходы ремонт и техобслуживание арендуемых у частных лиц автомобилей, которые не подлежат амортизации, у упрощенцев нет. Может возникнуть ситуация, которую налоговые органы вправе трактовать не в пользу арендодателя.

Во втором случае автомобиль арендуется с экипажем. Арендодатель предоставляет за плату, помимо самого автомобиля, и услуги водителя. Здесь, согласно 634 ГК РФ, арендодатель самостоятельно производит ремонты как текущие, так и капитальные.

Внимание! Затраты на приобретение запчастей организацией невозможно будет признать в расходах, поскольку их приобретение является по законодательству обязанностью арендодателя и входит в понятие ремонта автомобиля.

Автомобиль в лизинге

Согласно Закону №164-ФЗ от 29-10-98 г., рассматривающему вопросы лизинга (финансовой аренды), лизингополучатель обязан ремонтировать, производить техобслуживание, охранять принятое им по договору имущество. Если в договоре не прописано иное, положения ст. 17-1 ФЗ 164 являются основанием для включения указанных затрат в расчеты для целей налогообложения. Подтверждается это правило и указаниями ст. 260 НК РФ (п. 1,2). При этом не играет существенной роли, стоит ли автомобиль на балансе лизингодателя либо лизингополучателя – по общему правилу расходы по нему лежат на организации, получившей имущество.

Внимание! Первичные документы и учетные данные должны не только подтверждать факт расходов на автомобиль, но и содержать указание на использование этого автомобиля в производственных целях, для получения организацией дохода, подтверждать экономическую обоснованность расходов.

Отражения в бухгалтерском учете операций, связанных с ремонтом автомобиля сторонней организацией

Стоимость использованных при выполнении работ (оказании услуг) запасных частей и расходных материалов (в данном случае - нового кондиционера) следует рассматривать в качестве составной части расходов на ремонт транспортного средства.

Обоснование вывода:

В бухгалтерском учете ремонт является одним из способов восстановления имущества (п. 26 ПБУ 6/01 "Учет основных средств").

Затраты на текущий ремонт отражаются в составе расходов по обычным видам деятельности (расходы по содержанию и эксплуатации основных средств, в том числе арендованных) на основании п. 7 ПБУ 10/99 "Расходы организации".

Согласно п. 67 Методических указаний по бухгалтерскому учету основных средств (утверждены приказом Минфина России от 13.10.2003 N 91н) затраты по ремонту объекта основных средств отражаются в бухгалтерском учете по дебету счетов учета затрат на производство (расходов на продажу) в корреспонденции с кредитом счетов учета произведенных затрат.

Согласно Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению (утверждены приказом Минфина России от 31.10.2000 N 94н, далее - План счетов) для обобщения информации о расходах по обычным видам деятельности организации (кроме расходов на продажу, отражаемых на счете 44) используются счета 20-29 (реже - 20-39).

Отношения сторон по выполнению работ и оказанию услуг, связанных с техническим обслуживанием и ремонтом автомобильной техники, регулируются нормами гражданского законодательства о подряде (глава 37 ГК РФ) и о возмездном оказании услуг (глава 39 ГК РФ).

Из разъяснений, представленных, например, в письмах Минфина России от 05.08.2014 N 03-11-11/38552, от 28.08.2013 N 03-11-06/3/35364, от 24.07.2013 N 03-11-06/3/29245, от 05.04.2013 N 03-11-06/3/11238, следует, что договор на оказание услуг (выполнение работ) по ремонту и техническому обслуживанию автотранспортного средства может предусматривать замену (установку) подрядчиком (исполнителем) конкретных запчастей, при этом стоимость данных запчастей включается в общую стоимость предоставленных услуг по ремонту и техническому обслуживанию автотранспортного средства (независимо от того, выделяется ли стоимость таких запчастей отдельной строкой в договоре на оказание услуг или нет). Такая деятельность рассматривается Минфином России как деятельность по оказанию услуг по ремонту и техническому обслуживанию автотранспортного средства.

В приведенных письмах также допускается ситуация, когда при оказании услуг по ремонту и техническому обслуживанию автотранспортного средства заключается отдельный договор купли-продажи на передаваемые запчасти и оплата запчастей осуществляется отдельно от оплаты услуг, предоставляемых в рамках договора по ремонту и техническому обслуживанию автотранспортного средства. Такую деятельность по продаже запчастей, по мнению финансового ведомства, следует рассматривать как самостоятельный вид предпринимательской деятельности.

Указанные выводы сделаны Минфином России с учетом того, что пп. "ж" п. 15 Правил оказания услуг (выполнения работ) по техническому обслуживанию и ремонту автомототранспортных средств, утвержденных постановлением Правительства РФ от 11.04.2001 N 290, определено, что соответствующий договор (заказ-наряд, квитанция или иной документ) должен содержать перечень оказываемых услуг (выполняемых работ), перечень запасных частей и материалов, предоставленных исполнителем, их стоимость и количество.

Отметим, что упомянутые правила регулируют отношения с потребителями услуг - физическими лицами, имеющими намерение заказать, либо заказывающими, либо использующими услуги (работы) по техническому обслуживанию и ремонту автомототранспортных средств исключительно для личных, семейных, домашних и иных нужд, не связанных с осуществлением предпринимательской деятельности.

Вместе с тем и для отношений сторон по выполнению работ и оказанию услуг, связанных с техническим обслуживанием и ремонтом автомобильной техники, заказчиком которых является юридическое лицо, законом определено, что работа выполняется иждивением подрядчика - из его материалов, его силами и средствами, если иное не предусмотрено договором (п. 1 ст. 704, ст. 783 ГК РФ). При этом предусматривается, что установленная сторонами цена включает компенсацию издержек подрядчика (исполнителя) и причитающееся ему вознаграждение (п. 2 ст. 709 ГК РФ).

В рассматриваемой ситуации договор на техническое обслуживание и текущий ремонт автомобильной техники подразумевает, что при выполнении работ исполнитель использует собственные запасные части (кондиционер) и расходные материалы, отдельного договора купли-продажи на данное имущество не заключается, поэтому отношения, возникающие между сторонами в части запасных частей и расходных материалов, не следует рассматривать как обособленные отношения по договору купли-продажи товаров, выходящие за рамки отношений по договору на техническое обслуживание и текущий ремонт.

С учетом изложенного выше мы полагаем, что при отражении в бухгалтерском учете операций по техническому обслуживанию и текущему ремонту автомобильной техники организации-заказчику не следует рассматривать использованные подрядчиком (исполнителем) для выполнения работ (оказания услуг) запасные части и расходные материалы (в данном случае кондиционера) в качестве отдельных активов, подлежащих отражению в бухгалтерском учете в составе материально-производственных запасов в соответствии с ПБУ 5/01 "Учет материально-производственных запасов".

Стоимость использованных при выполнении работ (оказании услуг) запасных частей и расходных материалов организации-заказчику целесообразно рассматривать в качестве составной части расходов на техническое обслуживание и (или) текущий ремонт транспортных средств, что с учетом Плана счетов подразумевает следующие бухгалтерские записи:

Дебет 20 (26, 44. ) Кредит 60

- отражены расходы на техническое обслуживание и (или) текущий ремонт автомобильной техники исходя из их общей стоимости (с учетом стоимости использованных подрядчиком (исполнителем) собственных запасных частей и расходных материалов);Дебет 60 Кредит 51 (50)

- оплачена стоимость ремонта (технического обслуживания) автомобиля.К сведению:

В соответствии с п. 14 Положения по бухгалтерскому учету "Учет основных средств" ПБУ 6/01 (далее - ПБУ 6/01) стоимость основных средств, в которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных ПБУ 6/01 и иными положениями (стандартами) по бухгалтерскому учету. Изменение первоначальной стоимости основных средств, в которой они приняты к бухгалтерскому учету, допускается в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов основных средств.

Определения понятий достройки, дооборудования, реконструкции, модернизации основных средств в нормативных правовых актах по бухгалтерскому учету не содержатся. Вместе с тем эти понятия предусмотрены нормами главы 25 НК РФ, которые регулируют порядок определения стоимости амортизируемого имущества, включая основные средства, для целей налогового учета. Согласно п. 2 ст. 257 НК РФ первоначальная стоимость основных средств изменяется в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации соответствующих объектов и по иным аналогичным основаниям.

При этом к работам по достройке, дооборудованию, модернизации относятся работы, вызванные изменением технологического или служебного назначения оборудования, здания, сооружения или иного объекта амортизируемых основных средств, повышенными нагрузками и (или) другими новыми качествами.

Той же нормой определено, что в целях главы 25 НК РФ к реконструкции относится переустройство существующих объектов основных средств, связанное с совершенствованием производства и повышением его технико-экономических показателей и осуществляемое по проекту реконструкции основных средств в целях увеличения производственных мощностей, улучшения качества и изменения номенклатуры продукции.

Полагаем, что понятия, содержащиеся в п. 2 ст. 257 НК РФ, могут быть применены и при решении вопроса об основаниях изменения первоначальной стоимости основных средств для целей бухгалтерского учета.

Как разъясняется в письме Минфина России от 21.02.2012 N 03-03-06/1/94, установка на автомобиль нового оборудования может быть квалифицирована как дооборудование, влекущее изменение первоначальной стоимости основного средства, если в результате такой установки произошло изменение технологического, служебного назначения объекта, связанное с повышенными нагрузками и (или) другими новыми качествами.

К схожим выводам приходят и суды. Так, Четвертый арбитражный апелляционный суд в постановлении от 03.04.2014 N 04АП-4378/13 указал следующее: действующее правовое регулирование позволяет сделать вывод, что основным признаком для квалификации произведенных работ в соответствии с п. 2 ст. 257 НК РФ, как при модернизации, так и при техническом перевооружении, являются технические изменения (улучшения), которые приводят к положительным экономическим последствиям (повышение производительности).

ФАС Северо-Западного округа в постановлении от 09.06.2008 N А05-12045/2007 пришел к выводу о том, что установка охранной и акустической систем не отвечает признакам, установленным п. 2 ст. 257 НК РФ, и не может быть признана ни модернизацией, ни дооборудованием, ни иными работами, которые увеличивают первоначальную стоимость автомобиля как объекта основных средств.

Таким образом, установка на автомобиль того или иного оборудования (приборов) может быть квалифицирована как работы по дооборудованию, реконструкции, модернизации, приводящие к увеличению первоначальной стоимости основного средства, если она вносит изменения в технические характеристики, улучшает эксплуатационные свойства транспортного средства.

В данном случае в результате замены кондиционера таких изменений не произошло. Поэтому вести речь о модернизации или дооборудовании нет оснований.

Рекомендуем ознакомиться с материалом:

- Энциклопедия решений. Бухгалтерский учет расходов на ремонт основных средств.

26 декабря 2017 г.

Читайте также: